Le Capital au 21ème siècle de Thomas Piketty

Note de lecture

Le

Capital au 21ème siècle

de Thomas Piketty

Nguyễn Quang

Contre toute attente, le best-seller planétaire de cette année est un livre d’économie politique bourré de tableaux et de graphiques, dans l’édition française un pavé de près de 1000 pages, augmenté d’une centaine de pages d’annexes techniques mis en ligne, traduit en 25 langues, 120.000 exemplaires écoulés en France, 450.000 dans le monde anglophone, actuellement en tête des ventes en France dans la catégorie essais-documents, en tête aux Etats-Unis pendant plusieurs semaines, toutes catégories confondues, devant Game of Thrones ! Le succès de librairie s’est accompagné d’une triomphale tournée américaine, façon rock star (que les médias ont baptisée le «Piketty tour»), où l’auteur a fait salle comble dans les amphis des plus grandes universités américaines, reçu l’adoubement d’une brochette de prix Nobel (Krugman, Solow, Stiglitz) et partagé avec Tocqueville le privilège d’être reçu à la Maison Blanche. Compte tenu de la technicité présumée du livre (sur le capital au début du 21ème siècle) et de l’aridité – toujours présumée - de sa thèse (sur le retour des inégalités sociales au 21ème siècle), il n’est pas exagéré de voir dans la «pikettymania» le phénomène intellectuel de la décennie. Peut-être s’agit-il d’une question de Zeitgeist, l’adéquation d’un livre avec l’humeur sociale de son temps, à une époque où, avec la crise de 2008 et ses suites, devant les excès du capitalisme financier et les impudences d’une certaine classe d’oligarques, le citoyen moyen ressent confusément mais avec force que, oui, il y a une montée des inégalités qui menace de rompre le «contrat social» démocratique. Mais sans doute faut-il reconnaître aussi la qualité professionnelle d’un travail qui démonte de façon exhaustive (une exhaustivité parfois épuisante) l’explosion dans le dernier quart du 20ème siècle des disparités de patrimoine et de revenus dans les pays développés , qui menacent de ramener le 21ème siècle au niveau du capitalisme sauvage de la fin du 19ème. Pour beaucoup, c’est une révélation. Le journaliste américain Bill Moyers a même parlé d’épiphanie (une révélation au sens religieux) !

L’évolution de la répartition des richesses en rapport avec l’accumulation et la concentration du capital, c’est le sujet de prédilection de Piketty pratiquement depuis le début de sa carrière d’économiste. Mais d’autres que lui, avant lui, et non des moindres (Galbraith, Krugman, Stiglitz), avaient écrit sur les inégalités. Les nouveaux apports du livre se situent à trois niveaux :

-

l’approche empirique, qui remet à l’honneur l’étude statistique de longue période, en constituant avec une trentaine de collaborateurs (notamment Emmanuel Saez aux Etats-Unis et Anthony Atkinson au Royaume-Uni) une énorme banque de données historiques et internationales sur les revenus, mise en ligne sous l’appellation WTID (World Top Incomes Database), et qui sera bientôt complétée en une World Wealth and Income Database (WWID) intégrant des données sur les patrimoines

-

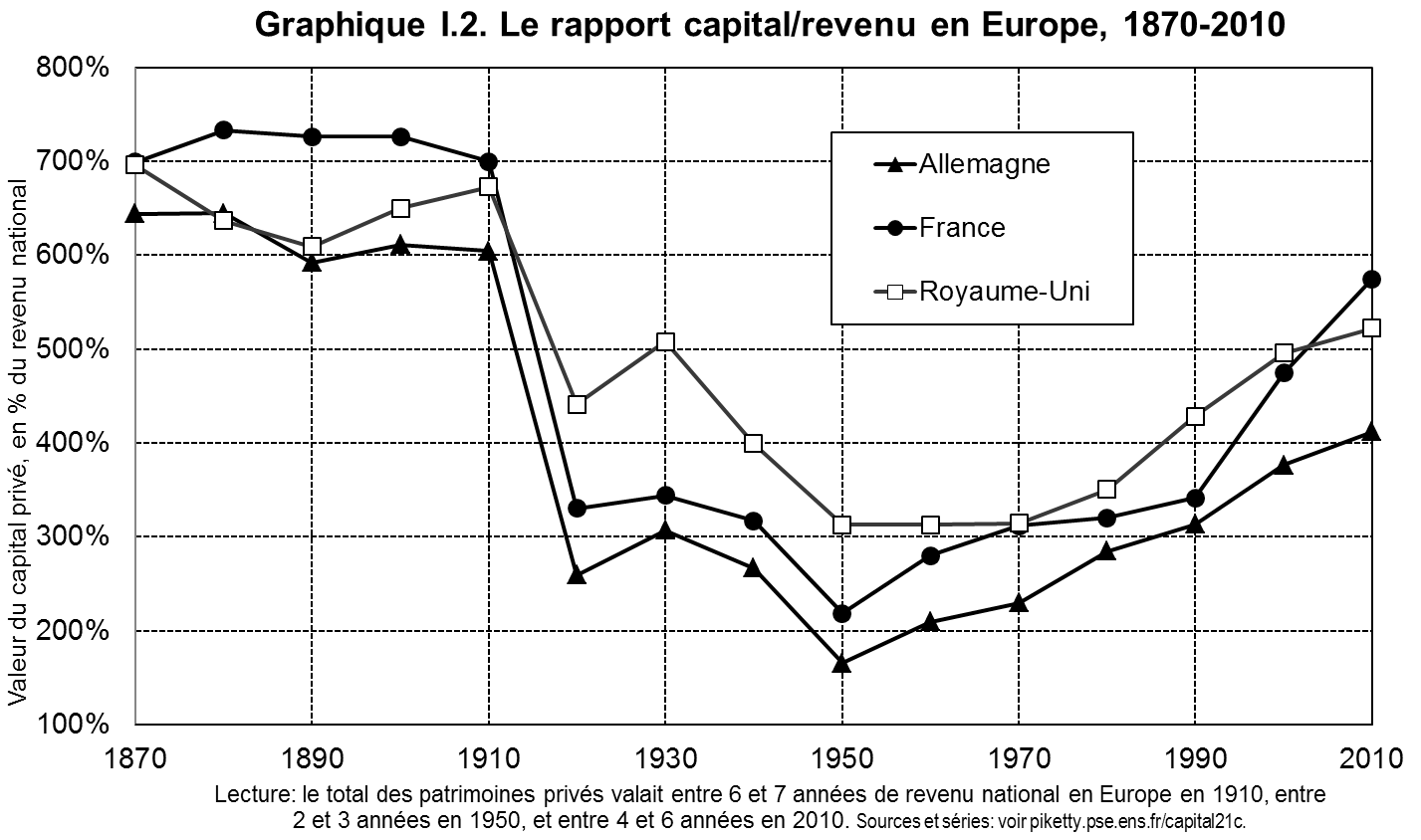

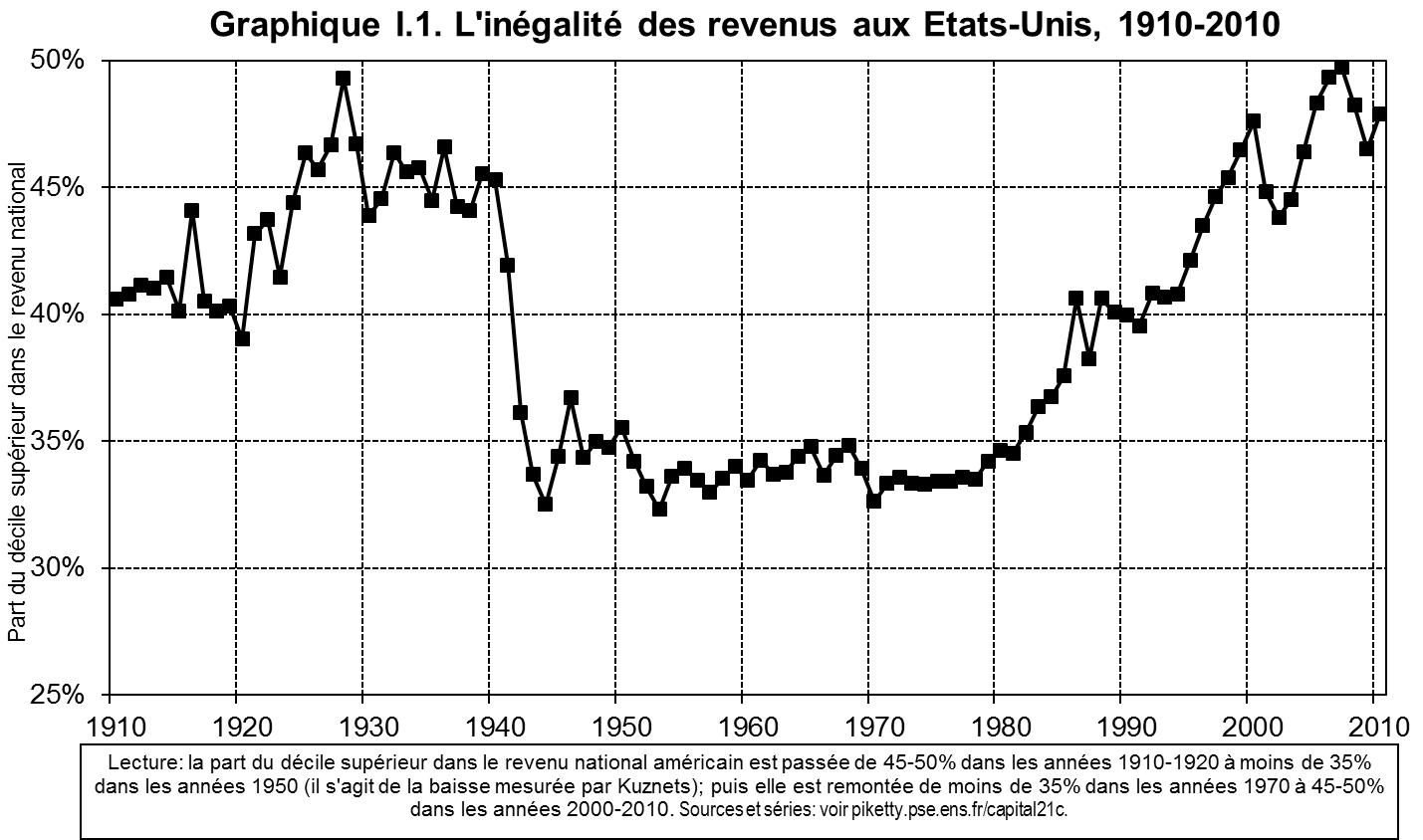

l’organisation et l’étude des séries statistiques ainsi recueillies, qui permettent à l’auteur de dégager deux observations fondamentales, résumées dans deux courbes en U qui montrent visiblement le retour de l’accumulation du capital (graphique I.2 ci-dessous) et de la concentration des revenus (graphique I.1) à des niveaux comparables à ceux de la fin du 19ème siècle

-

l’interprétation de ces tendances structurelles par une «loi de divergence» (toujours empirique) révélée par l’inégalité r > g , où r désigne le taux de rendement du capital et g le taux de croissance du revenu national.

En réalité, cet immense travail de récolte, de présentation, d’analyse et d’interprétation de séries statistiques existait déjà en grande partie à l’état d’articles de recherche publiés par l’auteur et ses collaborateurs (voir par exemple [PZ]). Certains résultats avaient même été déjà exploités par d’autres auteurs (voir par exemple [P]), mais de façon nettement plus «impressionniste» et fragmentaire que la présentation homogène, cohérente et minutieusement exhaustive du Capital au 21ème siècle. Qu’on nous permette ici une petite digression d’ordre heuristique : avec son opus magnum, Piketty s’inscrit résolument dans la lignée des économistes de «l’école historique allemande» de la fin du 19ème siècle et du début du 20ème qui privilégiait l’approche empirique, l’analyse des phénomènes replacés dans leur contexte historique et institutionnel. « La recherche en sciences sociales (…) n’a pas la prétention de transformer l’économie, la sociologie et l’histoire en sciences exactes. Mais en établissant patiemment des faits et des régularités et en analysant sereinement les mécanismes économiques, sociaux et politiques susceptibles d’en rendre compte, elle peut faire en sorte que le débat démocratique soit mieux informé et se focalise sur les bonnes questions » (p.18). D’après Robert Boyer, « la plus importante contribution de l’ouvrage est sans doute de réintégrer l’histoire économique et sociale au cœur de la discipline économique ». On dira même plus : alors que l’auteur se méfie de « la prétention de l’économie à la scientificité », la méthodologie de son «Capital» (ré)introduit de fait dans la discipline économique la méthode des sciences expérimentales. Toutes proportions gardées entre sciences physiques et sciences sociales, qu’on fasse le parallèle entre «l’épisode Piketty» et «l’épisode Kepler», cette séquence de l’histoire de l’astronomie, au début du 17ème siècle, où Johann Kepler a découvert les deux premières lois du mouvement des planètes autour du soleil (voir le récit passionnant qu’en fait Arthur Koestler dans [K] ; on ignore exprès la troisième loi, beaucoup plus tardive) : même travail exhaustif de recueil des données expérimentales ; même travail d’organisation et de structuration pour s’apercevoir que les orbites des planètes sont des ellipses ; même intuition et même travail de réflexion pour trouver la «loi des aires» qui gouverne le déplacement des planètes sur leur trajectoire. On verra que, dans le cadre des définitions qu’il donne et des statistiques qu’il compile, les données expérimentales recueillies par Piketty (les faits) sont inattaquables - et n’ont pas été attaquées - par ses adversaires, mis à part l’épisode du Financial Times (voir encadré). Les «lois» qu’il en a tirées, tout comme dans le cas de Kepler, sont des lois empiriques, c-à-d. la simple mise en évidence de régularités, sans modélisation ni théorisation d’aucune sorte.

On

remarquera la présentation nettement plus provocatrice de l’édition

américaine,

avec son gros titre rouge destiné à évoquer un certain

Capital au

19ème siècle

1 – L’accumulation du capital

Dans la logique de notre observation sur la méthode des sciences expérimentales, nous allons présenter les résultats et arguments de Piketty dans un ordre légèrement modifié par rapport au livre, partant de l’accumulation du capital, passant par la concentration du capital et des revenus pour finir par les conséquences possibles des «divergences» sociales provoquées par les inégalités. Avertissement : l’organisation et la mise en perspective de données statistiques (de toutes sortes de données expérimentales d’ailleurs) passe nécessairement par le langage mathématique. Dans la suite, on verra donc apparaître quelques formules, mais réduites au minimum, plus précisément à des manipulations de fractions, c-à-d. à cette règle de trois que nous sommes censés maîtriser depuis l’école élémentaire. Par pédagogie, rappelons d’abord quelques notions fondamentales :

Le revenu est par nature un flux. Le revenu national est étroitement relié à la notion de produit intérieur brut (PIB), souvent utilisée dans le débat public, avec toutefois deux différences importantes. Le PIB mesure l’ensemble des biens et services produits au cours d’une année sur le territoire d’un pays donné. Pour calculer le revenu national, il faut commencer par soustraire du PIB la dépréciation du capital qui a permis de réaliser ces productions (c-à-d. typiquement l’usure des équipements divers utilisés au cours d’une année), une dépréciation qui ne constitue en effet un revenu pour aucun des acteurs économiques. Cette déduction aboutit au produit intérieur net, égal en moyenne à 90% du PIB. Mais il faut aussi prendre en compte les participations croisées entre pays, surtout à l’heure des multinationales, et donc encore ajouter (ou retrancher) les revenus nets reçus de (ou versés à) l’étranger. En résumé, en notant R le revenu national :

R = produit intérieur net + revenus (positifs ou négatifs) reçus de l’étranger

Dans les considérations précédentes s’est glissée la notion de capital, qui est par nature un stock. Dans le cadre de son travail, Piketty définit le capital comme l’ensemble des actifs non humains qui peuvent être possédés ou échangés sur un marché. Cette définition exclut en particulier le «capital humain», c-à-d. la force de travail, les qualifications, la formation, les capacités individuelles, etc. car « le capital humain ne peut pas être possédé par une autre personne, ni échangé sur un marché, ou tout du moins pas sur une base permanente [et pas dans une société moderne]» (p.83). Mais elle inclut le «capital immatériel», par exemple sous la forme des brevets et autres droits de propriété intellectuelle. La définition utilisée par Piketty coïncide grosso modo avec la définition « officielle » (de fait) des statistiques onusiennes, mais notons que certaines écoles voudraient réserver l’usage du mot «capital» aux formes de patrimoine accumulées par l’homme (bâtiments, équipements, etc.), en excluant donc la terre ou les ressources naturelles, ou encore aux éléments de patrimoine directement utilisés dans le processus de production. Pour simplifier l'exposition, Piketty convient encore d'utiliser les mots « capital » et « patrimoine » de façon interchangeable, comme des synonymes parfaits.Notons que si le patrimoine national peut se décomposer en la somme des patrimoines privé et public, cette dernière composante est à l’heure actuelle extrêmement faible dans la plupart des pays développés (voire négatif, quand les dettes publiques dépassent les actifs publics), de sorte que le mot capital sera pratiquement synonyme de capital privé dans toute la suite. De fait, le capital défini ici s’apparente à ce que Marx appelait le «capital constant», d’où la pertinence à mettre en évidence la part des revenus du capital dans le revenu national, ce qu’on écrit sous la forme :

R = revenus du capital + revenus du travail

Dans le vocabulaire marxiste, le premier terme n’est autre que la célèbre «plus-value», notée P (c’est juste une question de vocabulaire, pas d’idéologie) . On écrira en abrégé : R = P + V

La controverse avec le Financial Times

Comme on l’a signalé dans l’introduction, les statistiques, graphiques et tableaux du livre, étant des données expérimentales, ne sont pas discutables, et n’ont pas été sérieusement discutés. Sauf une fois par le Financial Times, où pourtant une première critique élogieuse avait été publiée. La polémique a duré le temps d’une semaine, avant de tourner à la déconfiture du journal. Nous extrayons de Wikipedia un compte-rendu de l’affaire, en ajoutant quelques informations complémentaires (en italiques) :

Le 23 mai 2014, le journaliste Chris Giles publie dans le Financial Times [en première page du numéro du week end] une remise en cause des données collectées par Piketty et dénonce une série d'erreurs dans les fichiers Excel publiés par l'auteur sur son site web. Chris Giles remarque que la part de la richesse détenue par les 10% les plus riches [au Royaume-Uni] serait de 44% d'après l'Office for National Statistics et de 71% selon Thomas Piketty. D'après Chris Giles, d’autres erreurs et approximations qu'il a relevées remettent en cause deux résultats majeurs de l'ouvrage : la hausse des inégalités de patrimoine depuis 30 ans et le fait que les inégalités de patrimoine soient plus fortes aux États-Unis qu'en Europe. Parmi les erreurs, il recense des erreurs de transcription, par exemple sur les inégalités de patrimoine en Suède en 1920 ; des corrections non justifiées, par exemple sur l'estimation des inégalités de patrimoine en France au XIXe siècle à partir des sources successorales ; des choix méthodologiques discutables, par exemple quand Piketty fait une simple moyenne des estimations pour le Royaume-Uni, la France et la Suède sans prendre en compte le poids démographique de chacun des pays ; des interpolations abusives, par exemple pour la part de la richesse détenue par les 10% les plus riches aux États-Unis entre 1910 et 1950. [Plus perfidement, Giles a aussi fait un amalgame injustifié avec l’affaire Reinhart-Rokoff, deux économistes réputés dont un article publié sur la croissance et la dette publique avait été disqualifié par une erreur sur une feuille d’Excel découverte par un étudiant de première année]. Thomas Piketty a répondu à ces critiques le jour même [le journal l’avait seulement prévenu deux jours avant] en soulignant que si les données existantes sur le patrimoine sont imparfaites, les données sur les déclarations de successions sont plus fiables et vont dans le même sens. Il souligne aussi que les remarques du Financial Times ne changent rien aux conclusions de l'ouvrage [car toutes les critiques portent sur des points de détail, sauf peut-être la divergence des statistiques concernant le R-U ; or toutes les statistiques concernant les autres pays concordent]. Il a ensuite publié une réponse plus détaillée [d’une dizaine de pages, point par point] le 28 mai 2014 sur son site internet [et dans les annexes en ligne de son livre] en montrant que la plupart des points que Chris Giles considère comme des erreurs sont en fait justifiés, et en soulignant que la plupart de ces points n'apportent que des modifications mineures. Quant à la proposition de Chris Giles sur l'évolution des inégalités de patrimoine au Royaume-Uni, il considère les choix méthodologiques du journaliste du Financial Times comme très discutables. En effet, celui-ci s'est appuyé sur des données d'enquête plutôt que sur des données fiscales. Or les données d'enquête sous-estiment les patrimoines élevés [comme c’est souligné dans le livre ; de plus, en collant bout à bout des chiffres basés, avant 1980 sur des données fiscales, après 1980 sur des données d’enquête sous-estimant les patrimoines, le FT a obtenu automatiquement un effet de baisse]. Sur son blog, Paul Krugman défend Piketty et considère que le débat est clos. Dans le Washington Post, Matt O'Brien juge lui aussi que Chris Giles, s'il a eu le mérite d'aller regarder de près les données mises en ligne par Thomas Piketty, a interprété trop vite les ajustements qu'il ne comprenait pas comme des erreurs de l'auteur. Dans le Guardian, l'économiste Howard Reed a montré que le journaliste du Financial Times avait fait des erreurs importantes et défend les données présentées par le Français [et surtout, une majorité écrasante du courrier des lecteurs du FT considère que le journal s’est ridiculisé, selon l’expression de Piketty, certains demandant même la démission de Chris Giles et du rédacteur en chef. Notons que le FT a publié la première réponse de Piketty, pas la seconde. Mais le mal est fait. Si l’objectif du journal était de semer le doute, il l’a atteint en partie].

1.1 - La 1ère courbe de Piketty :

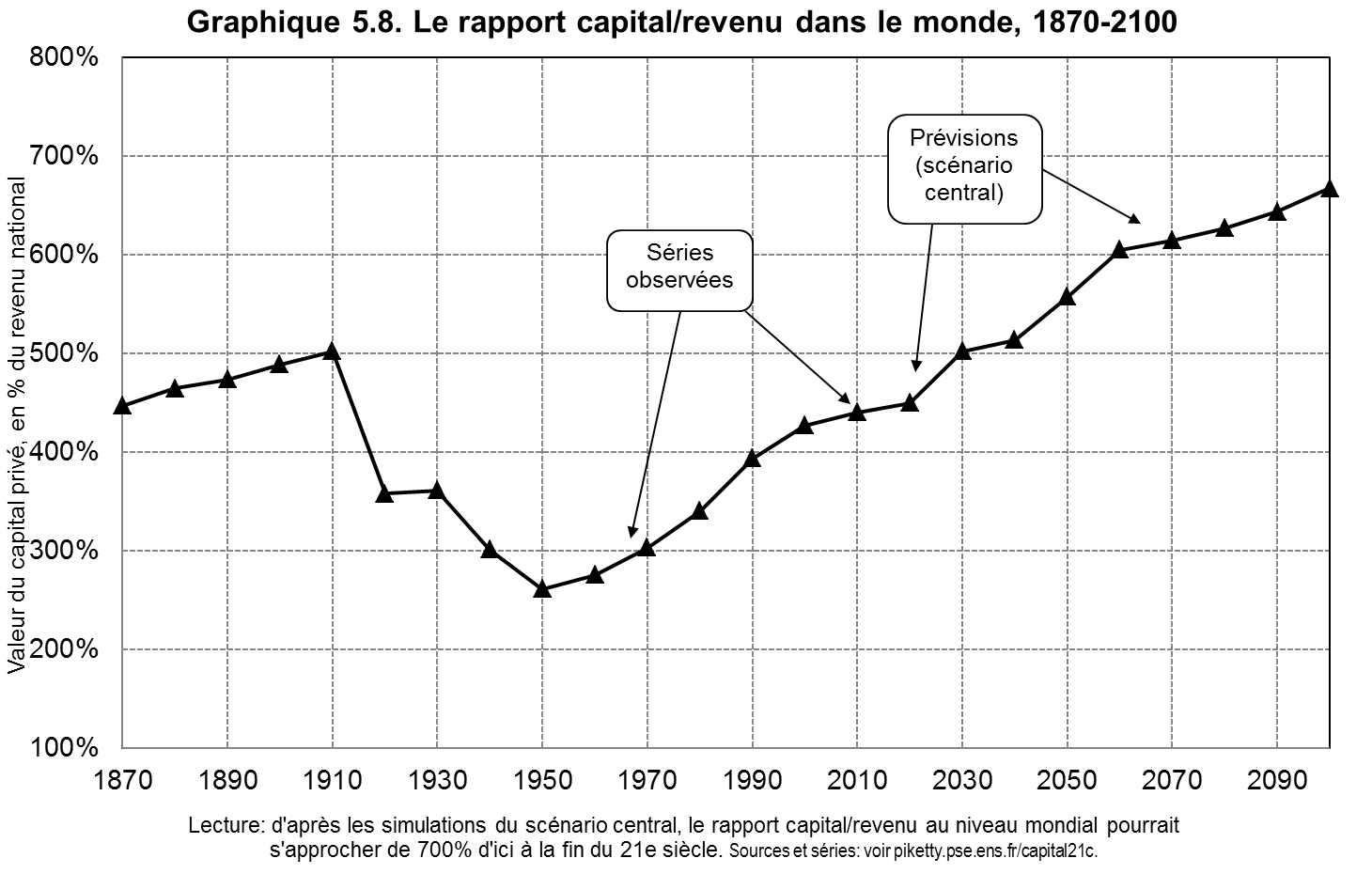

Une fois ces définitions posées, il n’en reste pas moins, note Piketty (p.88), « qu’il est toujours très difficile de mettre un prix sur le capital. Et pourtant, le niveau global du patrimoine national, à l’échelle d’un pays pris dans son ensemble et non de tel ou tel actif particulier, suit un certain nombre de lois et de régularités » qu’on peut mettre en évidence. Une façon naturelle et instructive de mesurer l’importance du capital dans une société donnée consiste à étudier le rapport β = C/R, où C est le capital national, R le revenu national, et β est exprimé en années de revenu, un système d’unités qui présente l’avantage d’être le même pour tous les pays et toutes les époques. Par exemple, β = 6 (ou 600 %) pour un pays signifie que la valeur totale de son capital équivaut à six années de revenu national. Ce chiffre n’est pas pris au hasard, le rapport β dans les pays développés se situant actuellement entre 5 et 6. La première découverte importante [en fait la seconde, car nous avons inversé l’ordre de présentation du livre] révélée par l’étude sérielle est un graphique «en U» représentant l’évolution dans le temps du ratio β, autrement dit décrivant l’accumulation du capital, et qu’on appellera par commodité «1ère courbe de Piketty». On a reproduit ci-dessous deux telles courbes, l’une correspondant à des observations réelles s’étendant de 1870 à 2010, l’autre faisant une extrapolation jusqu’en 2100. « On notera tout d’abord la très grande prospérité patrimoniale qui caractérise l’Europe de la fin du 19ème siècle et de la Belle Epoque : la valeur des patrimoines privés s’établit autour de six-sept années de revenu national, ce qui est considérable. On constate ensuite une forte chute à la suite des chocs des années 1914-1945 [les deux Guerres Mondiales et la Grande Crise de 1929] : le rapport capital/revenu tombe à tout juste deux-trois années de revenu national. Puis on observe une hausse continue depuis les années 1950, à tel point que les patrimoines privés semblent en passe de retrouver en ce début de siècle les sommets observés à la veille de la Première Guerre mondiale : le rapport capital/revenu se situe dans les années 2000-2010 autour de de cinq-six années de revenu national » (pp.53-54). L’extrapolation jusqu’en 2100, qui repose sur certaines «lois dynamiques» qu’on examinera un peu plus loin, prévoit de façon plausible (sans prétendre lire dans le marc de café) une remontée du coefficient β mondial vers les 700 % au cours de ce siècle, soit approximativement le niveau observé en Europe à la Belle Epoque (pas si belle que cela, puisque c’était aussi l’époque du capitalisme sauvage). Bref, le capital est de retour, pour reprendre le titre d’un article de Piketty et Zucman [PZ].

Question naturelle : jusqu’où peut aller l’accumulation de capital ? Le ratio β est-il nécessairement borné, et dans ce cas, peut-on donner une estimation de la borne supérieure ? Aucune discussion sérieuse sur la fonction β et la signification profonde de la courbe en U ne peut faire l’impasse sur la plus-value P, sous une forme ou sous une autre. En dehors de β = C/R, les paramètres macro-économiques usuellement mis en jeu sont :

-

la part des revenus du capital dans le revenu national, soit α = P/R = P/(P+V)

-

le taux de rendement du capital, soit r = P/C . Notons que r est différent du taux de profit marxiste défini par ρ = P/(C+V), où V est le «capital variable» , c-à-d. la valeur de la force de travail mise en jeu dans la production, et qui, pour Marx, crée la plus-value.

-

le taux de croissance g = (ΔR/Δt)/R, où ΔR désigne la variation du revenu R sur un intervalle de temps Δt (l'usage comptable consiste à prendre Δt = 1, le temps étant compté en années)

-

le taux d’épargne s = (ΔC/Δt)/R, où ΔC désigne la variation du capital C sur un intervalle de temps Δt, avec le même usage comptable que précédemment

Rappelons que ces paramètres, qui sont tous des fonctions du temps, sont définis de façon purement comptable, sans aucun présupposé idéologique. Leurs interactions mutuelles vont permettre d’ausculter l’évolution du rapport capital/revenu, suivant deux «lois» que Piketty baptise avec un peu d’exagération (ou de dérision ?) les «deux lois fondamentales du capitalisme». Examinons successivement deux scénarios possibles, mais en dégageant seulement les aspects qualitatifs, tous les détails techniques et démonstrations mathématiques étant renvoyés en annexe. Pour rappeler que les fonctions étudiées sont des fonctions du temps, on les notera systématiquement β(t), α(t), etc. La variable t sera enlevée si les fonctions deviennent constantes.

Si le ratio β(t) est borné, ou, en langage boursier, si «les arbres ne poussent pas jusqu’au ciel», intéressons-nous seulement à la partie de la courbe de Piketty qui «monte» à partir des années 1950, c-à-d. qui représente une fonction β(t) croissante avec le temps (la partie décroissante se traite de façon symétrique). A partir des définitions, en supposant seulement la croissance de β(t), on peut montrer mathématiquement (voir encadré) que les deux conditions suivantes sont vérifiées et sont équivalentes : le capital augmente plus vite que le revenu national et l’inégalité s(t)/g(t) ≥ β(t) est valable à tout instant (inégalité de fonctions). L’hypothèse que la fonction β(t) est croissante et bornée implique que la courbe de Piketty peut passer par des paliers, ou par des «points d’inflexion» (=paliers instantanés) à des instants τ tels que β(τ) = s(τ)/g(τ) mais ne peut pas redescendre (sinon ce serait un «retournement», ce que le président Hollande rêve de voir sur la courbe du chômage), et donc se rapproche indéfiniment d’un «plafond», une droite horizontale d’ordonnée fixe. Autrement dit, quand t augmente indéfiniment, la fonction β(t) tend asymptotiquement vers une limite β qui est aussi la limite de la fonction s(t)/g(t). C’est cette «égalité asymptotique» que Piketty écrit sous la forme β = s/g et qu’il baptise «deuxième loi fondamentale du capitalisme» au chapitre 5. Tout en soulignant qu’il s’agit d’une égalité valable uniquement dans le long terme (et encore, moyennant un certain nombre de conditions, voir pp.265 et suivantes), il s’en sert néanmoins comme d’une «loi dynamique» pour étudier l’accumulation du capital. Comme ses détracteurs n’ont pas manqué de le souligner (voir par exemple [H]), c’est méthodologiquement et conceptuellement discutable : en toute rigueur, se placer dans une période où β(t) se stabilise pour étudier l’évolution temporelle de β(t), cela ne fait pas grand sens ; voir l’encadré technique pour une expression «dynamique» de β(t). Sauf si l’auteur, comme c’est probable (mais non dit, sauf peut-être au détour d’une phrase, p.367 : « Contrairement à une idée répandue jusqu’à tout récemment, la loi β = s/g n’empêche nullement de très fortes variations dans le temps et entre pays du rapport capital/revenu ») se place dans une configuration «à paliers», où les fonctions β(t) et s(t)/g(t) se stabilisent sur de longues périodes et où la formule asymptotique (qui reste valable car le raisonnement du début vaut pour chaque palier) permet de comparer entre elles ces différentes périodes. En procédant ainsi, l’égalité asymptotique β = s/g « traduit une réalité évidente mais importante : un pays qui épargne beaucoup et qui croît lentement [i.e. s est important et g est faible] accumule dans le long terme un énorme stock de capital – ce qui en retour peut avoir des conséquences considérables sur la structure sociale et la répartition des richesses. Disons-le autrement : dans une société en quasi-stagnation, les patrimoines issus du passé prennent naturellement une importance démesurée. Le retour du rapport capital/ revenu à un niveau structurellement élevé au 21ème siècle, proche de ceux observés aux 18ème et 19ème siècles, s’explique donc naturellement par le retour à un régime de croissance faible. C’est la baisse de la croissance – notamment démographique – qui conduit au retour du capital » (p.263)

1.2 -

Accumulation infinie ou pas ?

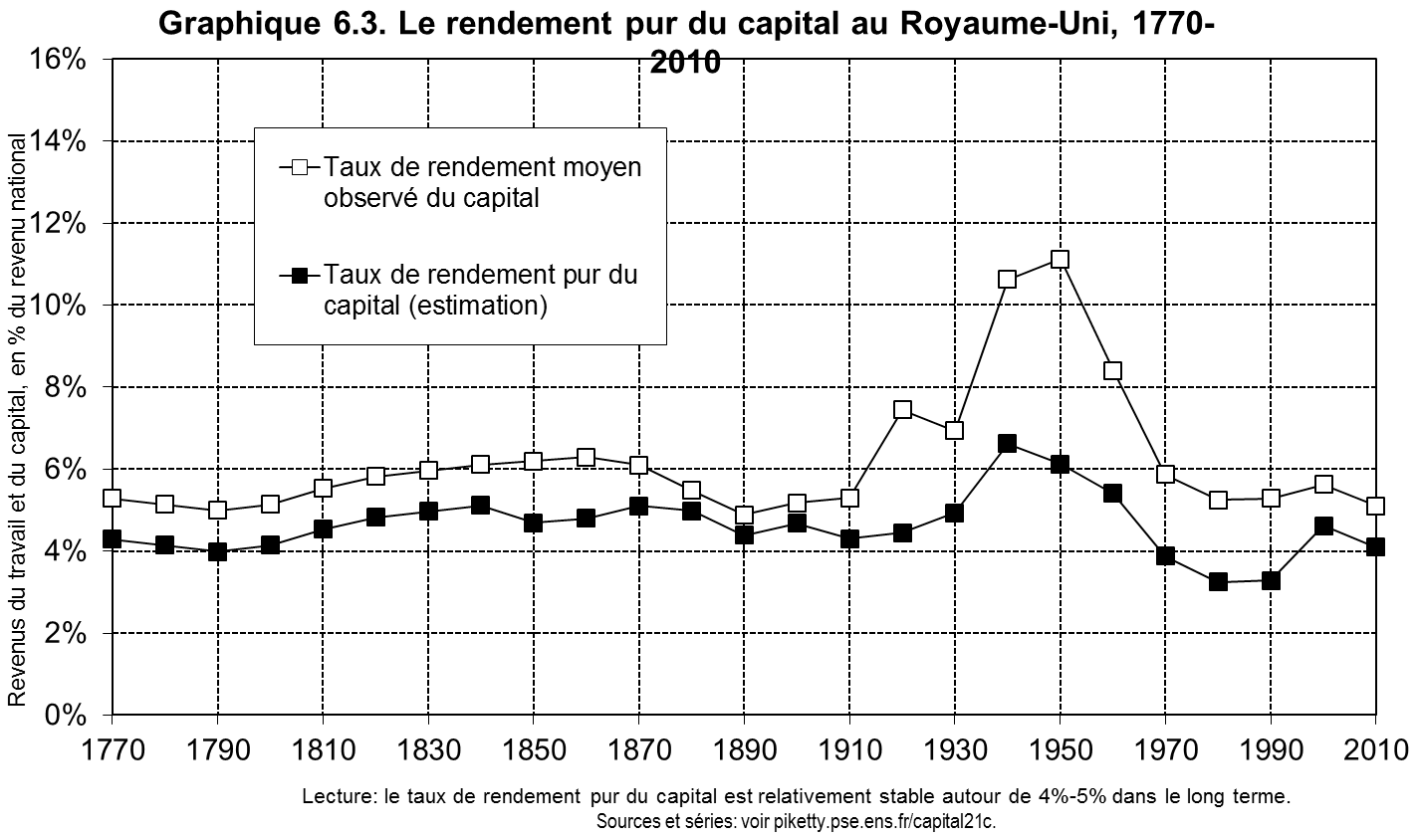

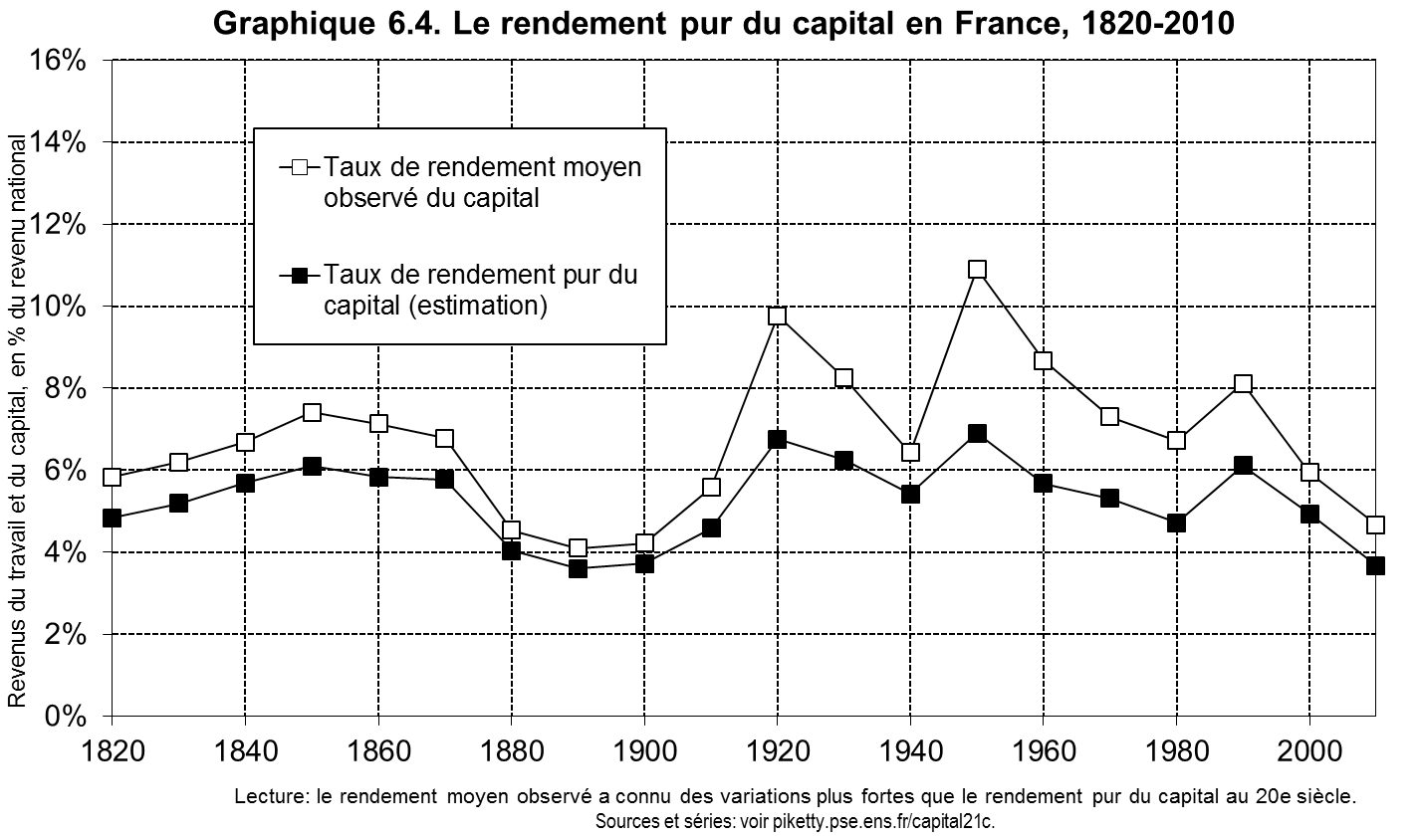

Si le ratio β(t) n’est pas borné, ou, en langage marxiste, s’il y a «accumulation infinie du capital» (notons que ce cas contient la configuration à paliers examinée par Piketty, et qui peut être bornée ou non), alors, même si ce n’est pas le sujet de cette note, il n’y a pas moyen d’échapper à une discussion sur la prédiction marxiste de «baisse tendancielle du taux de profit». Sans nier le talent polémiste et visionnaire de Marx, son raisonnement discursif n’est pas toujours limpide, alors qu’on nous autorise à le résumer ainsi : le taux de profit s’écrit ρ = P/(V+C) = (P/V)/1+(C/V) = ε /1+ω, où ω = C/V est la « composition organique du capital », et ε = P/V est le «taux de plus-value», dont Marx néglige plus ou moins l’instabilité éventuelle ; alors la simple augmentation de ω entraîne la baisse de ρ, appelée «tendancielle» car elle n’est ni mécanique ni régulière, à cause de contre-tendances (augmentation du taux d’exploitation, baisse de la valeur du capital constant, changements dans la composition organique du capital…) dont Marx reconnaît l’existence tout en minimisant leur influence par rapport à la tendance lourde due à ω. D’où sa prédiction que le système serait détruit à terme par sa contradiction interne : « Soit les capitalistes s’entre-déchirent, dans une tentative désespérée pour lutter contre la baisse tendancielle du taux de rendement [voir l’exemple des conflits impérialistes] ; soit ils parviennent à imposer au travail une part de plus en plus faible dans le revenu national, ce qui finira par conduire à une révolution prolétarienne et une expropriation générale » (p.362). On peut refaire exactement le même raisonnement en utilisant les paramètres α, β, et r étudiés dans le livre. Ces trois fonctions du temps ne sont pas indépendantes entre elles, elles sont reliées par la formule α = r.β, que Piketty baptise «première loi fondamentale du capitalisme » (alors qu’il s’agit d’une simple identité comptable résultant des définitions). En écrivant le taux de rendement sous la forme r = α/β et en notant que α est majoré par 1, on conclut comme chez Marx que la croissance indéfinie de β entraîne la décroissance de r vers zéro. Il vaut la peine de remarquer que, puisque r = P/C = ε/ω, les baisses tendancielles vers zéro des deux taux r et ρ sont équivalentes. Or il se trouve que les données du WTID – considérablement plus exhaustives et complètes que certaines études partielles antérieures sur les 19ème et 20ème siècles, menées notamment par Kaldor – ne révèlent aucune baisse tendancielle sur le long terme. Au contraire, du moins dans les pays disposant de données historiques suffisamment fournies et fiables, elles font apparaître une quasi-stabilité remarquable des taux de rendement moyen et de rendement pur (c-à-d. après déduction du capital de tous les frais de gestion de portefeuille, formels ou informels) sur de longues périodes allant de deux à trois siècles. Les graphiques ci-dessous relatifs au Royaume-Uni et à la France montrent des taux (avant impôts) constamment au-dessus de 4 et 5% jusqu’au dernier tiers du 20ème siècle, et aux alentours de ces pourcentages depuis. Piketty s’amuse même à noter que dans la société pré-industrielle du 19ème siècle (disons avant le développement du chemin de fer vers 1840), le rendement du capital assis sur la terre, la dette publique ou le négoce était d’une stabilité telle que, dans les romans de Jane Austen (Pride and Prejudice, 1813) ou de Balzac (Le Père Goriot, 1835), le patrimoine d’un personnage se jaugeait uniquement à l’aune de sa rente annuelle, « l’équivalence entre capital et rente, par le truchement d’un taux de rendement de 5% (ou plus rarement 4%) étant une évidence absolue » (p.327).

NB :

Contrairement à ce qui

est indiqué en

ordonnées (sur l’axe

vertical), les courbes

ne concernent que le rendement du capital, pas

le rendement du travail

Revenant à la baisse tendancielle du taux de rendement, comment lever la contradiction entre les données statistiques et la prédiction marxiste (une prédiction que tous les économistes marxistes n’acceptent pas, empressons-nous de le dire ; voir e.g. [J]) ? La littérature économique contemporaine consacrée aux déterminants de la croissance à long terme est suffisamment volumineuse pour qu’un non-expert n’y vienne ajouter son grain de sel. Mais le raisonnement développé précédemment, s’il n’est pas fondamentalement incorrect, est visiblement insuffisant, dans la mesure où il néglige la dépendance exprimée par l’identité α = r.β, qui rend possibles des configurations où β croît en même temps que α (p.350), ou β croît alors que r et α baissent de concert (p.341) ; dans ce dernier cas, la formule β = r/α donne à la limite une forme indéterminée zéro/zéro, où la levée de l’indétermination dépend des vitesses de variation relatives des trois paramètres. Par ailleurs, sur une période où le rendement r est borné (comme sur les graphiques), la formule α = r.β, montre qu’il ne peut pas y avoir d’accumulation infinie du capital ; plus précisément, β pourrait croître, puis se stabiliser pendant une certaine période avant de croître à nouveau : c’est la configuration à paliers évoquée précédemment, la montée de β d’un palier à l’autre devenant de plus en plus difficile à cause de la «force de rappel» exercée par la baisse de r, jusquà une ultime asymptote. Mais au plan purement mathématique, malgré des modèles simplistes postulant une stabilité à long terme du partage capital-travail (comme la fonction de production de Cobb-Douglas), nous n’en savons pas (encore) assez, ni sur la composition organique du capital , ni sur le taux de plus-value, ni sur le capital variable V, ce «fourre-tout» qui devrait certainement inclure les investissements en capital humain, notamment dans l’éducation et la formation. Sur ce point précis, Marx à son époque n’en savait pas plus : « De même que les auteurs précédents Malthus et Ricardo, Marx a totalement négligé la possibilité d’un progrès technique durable et d’une croissance continue de la productivité, [une force « de rappel » qui] permet d’équilibrer – dans une certaine mesure – le processus d’accumulation et de concentration croissante du capital privé (…) Dans l’esprit de Marx, comme d’ailleurs de tous les économistes du 19ème et du début du 20ème siècle, et dans une large mesure jusqu’aux travaux de Solow dans les années 1950-60, la notion même de croissance permanente et structurelle , tirée par une croissance permanente et durable de la productivité, n’était pas clairement formulée et identifiée » (pp.28 et 360). De plus, même s’il tente de mobiliser au mieux l’appareil statistique rudimentaire de son temps (rapports parlementaires des années 1820-1840 pour documenter la très grande misère du prolétariat, statistiques issues de l’impôt cédulaire sur les bénéfices pour montrer le très rapide accroissement des profits industriels des années 1840-50, statistiques successorales pour pointer la très forte progression des plus grandes fortunes depuis l’époque des guerres napoléoniennes…), Marx « conserve le plus souvent une approche relativement anecdotique et peu systématique (…) qui le conduit à extrapoler comme tendance de longue période et de portée universelle des évolutions observées sur une trop courte période et pour une phase bien particulière » (p.363). Il n’en reste pas moins que « le principe d’accumulation infinie défendu par Marx contient une intuition fondamentale pour l’analyse du 21ème comme du 19ème siècle, et plus inquiétante encore que le principe de rareté cher à Ricardo. Dès lors que le taux de croissance de la population et de la productivité est relativement faible, les patrimoines accumulés dans le passé prennent naturellement une importance démesurée et déstabilisatrice pour les sociétés concernées. Autrement dit, une croissance faible ne permet d’équilibrer que faiblement le principe marxiste d’accumulation infinie : il en résulte un équilibre qui n’est pas aussi apocalyptique que celui prévu par Marx, mais qui n’en est pas moins assez perturbant. L’accumulation s’arrête à un point fini, mais ce point peut être extrêment élevé et déstabilisant » (p.29).

1.3 –

La

«divergence Piketty» :

Se pose ainsi le problème des relations entre le taux de rendement r et le taux de croissance g , dont l’intérêt n’a bien entendu pas échappé aux économistes, comme en témoigne par exemple la «règle d’or d’accumulation du capital» d’Edmund Phelps (on y reviendra). Le mieux qu’on puisse faire est de donner des expressions des deux taux qui soient semblables «catégoriquement» (au sens philosophique du terme), à savoir r = ε/ω (ou mieux, ρ = ε /(1+ω), voir plus haut) et g = taux de variation de V + taux de variation de (1+ε). Mais la formalisation mathématique s’arrête là, à cause de notre méconnaissance des vitesses de variation respectives des différents coefficients - une méconnaissance qui discrédite sérieusement des théories un peu réductrices ou tautologiques telles que le «modèle standard à horizon infini», qui prétend pouvoir donner une valeur d’équilibre à r en fonction de g , d’un «taux de préférence pour le présent» et de la concavité d’une «fonction d’utilité» ! (p.571). L’originalité de Piketty est de retourner systématiquement aux données expérimentales : or la compilation d’un grand nombre de séries statistiques depuis le 18ème siècle montre que le taux de croissance mondial a toujours navigué autour de 1,5% par an, à l’exception de la période dite des Trente Glorieuses, où il s’est hissé aux alentours de 4,5%.

Tableau 2.2. La loi de la croissance cumulée

|

Un taux de croissance annuel égal à… |

..équivaut à un taux de croissance générationel (30 ans) de... |

…soit une multiplication au bout de 30 ans par un coefficient de… |

…une multiplication au bout de 100 ans par un coefficient de… |

… et une multiplication au bout de 1000 ans par un coefficient de… |

|

0,1% |

3% |

1,03 |

1,11 |

2,72 |

|

0,2% |

6% |

1,06 |

1,22 |

7,37 |

|

0,5% |

16% |

1,16 |

1,65 |

147 |

|

1,0% |

35% |

1,35 |

2,70 |

20 959 |

|

1,5% |

56% |

1,56 |

4,43 |

2 924 437 |

|

2,0% |

81% |

1,81 |

7,24 |

398 264 652 |

|

2,5% |

110% |

2,10 |

11,8 |

52 949 930 179 |

|

3,5% |

181% |

2,81 |

31,2 |

… |

|

5,0% |

332% |

4,32 |

131,5 |

… |

|

Lecture: Un taux de croissance de 1% par an équivaut à une croissance cumulée de 35% par génération (30 ans), une multiplication par 2,7 tous les 100 ans, et par plus de 20 000 tous les mille ans. |

||||

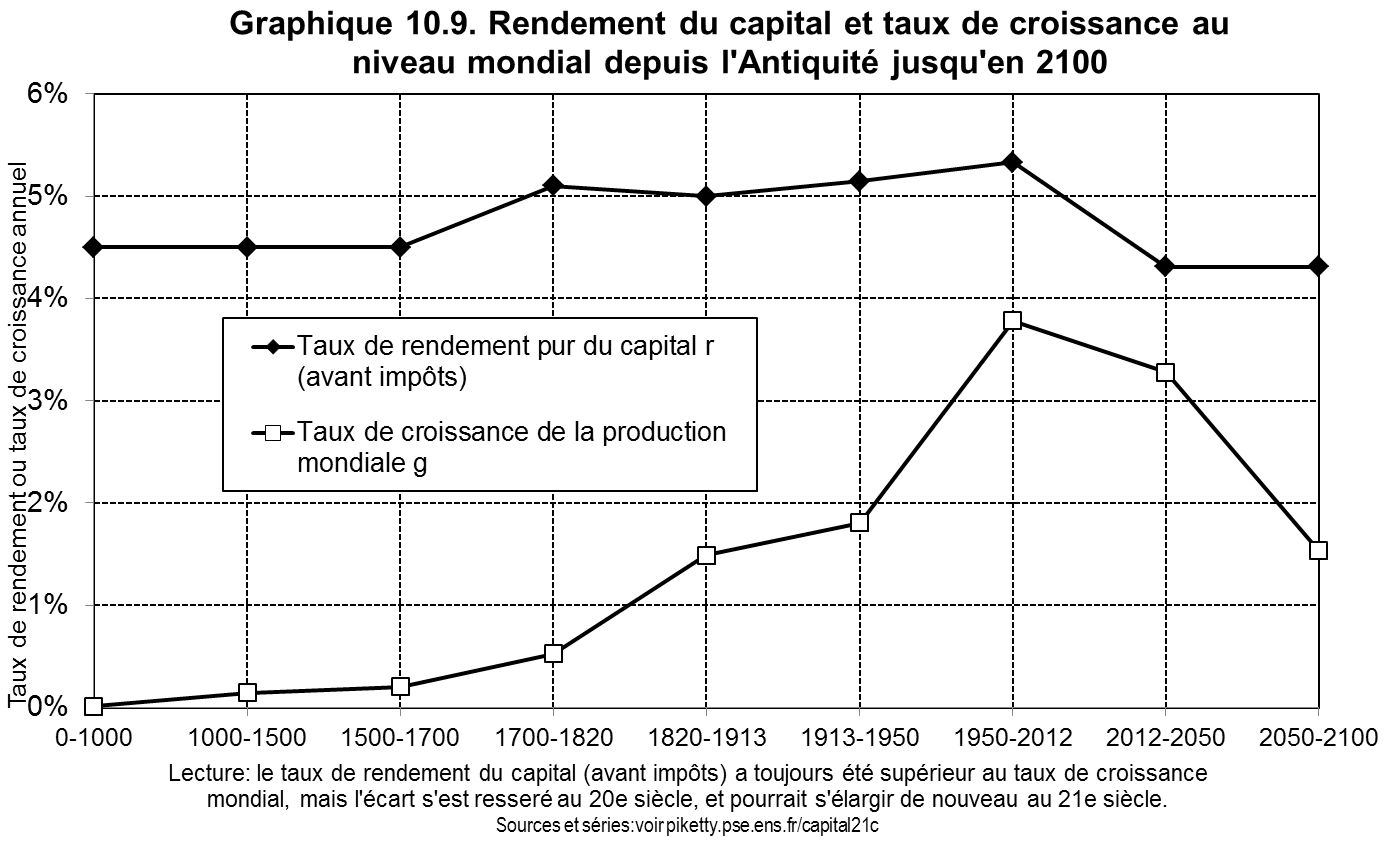

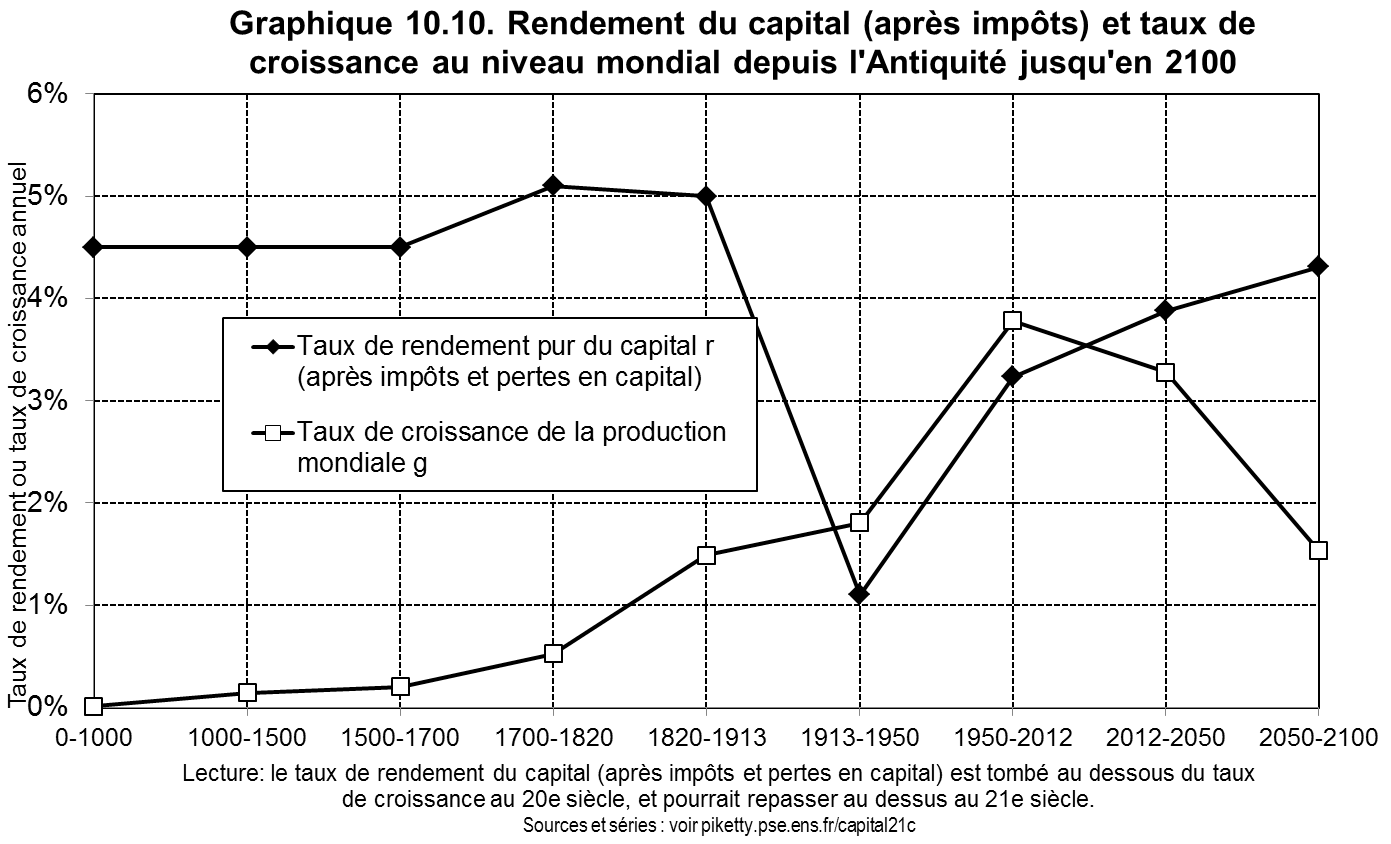

Eu égard aux débats actuels, où l’on semble considérer comme insignifiants des taux inférieurs à 1%, nous avons déjà eu l’occasion de rappeler dans ces mêmes colonnes que le taux de croissance décrit une évolution non pas linéaire mais exponentielle, dont le tableau ci-contre donne une idée assez vertigineuse : une progression mondiale indéfinie à 4-5% par an (le taux des Trente Glorieuses) serait tout simplement insoutenable. Mais, plutôt que dans les niveaux absolus des taux r et g , l’enseignement majeur de l’étude sérielle réside dans leurs niveaux comparés, r > g , ce qu’on appellera par commodité «la divergence Piketty» (tout en insistant qu’il s’agit d’une relation de type expérimental) et que les graphiques ci-dessous permettent de visualiser :

NB Les taux avant 1700 sont extrapolés à partir de la loi exponentielle, de considérations sur la rente foncière et d’estimations démographiques. Leur précision est alors naturellement illusoire, mais ce qui importe, ce sont les ordres de grandeur et les évolutions d’ensemble. Sur le second graphique, on remarquera le parallélisme remarquable entre les deux courbes dans la période 1913/1950, qui traduit vraisemblablement un effet des politiques publiques et des institutions mises en place dans différents pays pour réguler le rapport capital/ travail (bien qu’il s’agisse de moyennes mondiales ; voir à ce propos la «théorie de la régulation»)

Reposant sur des données expérimentales, dans le cadre de défintions précises et hors de toute considération théorique ou idéologique, l’inégalité r > g peut être considérée comme une «réalité historique incontestable», même s’il ne s’agit pas forcément d’un déterminant purement économique, mais qui dépend des politiques suivies, notamment en matière fiscale : « Pendant l’essentiel de l’histoire de l’humanité, le fait majeur est que le taux de rendement du capital a toujours été au moins dix ou vingt fois supérieur au taux de croissance de la production et du revenu » (p.561). Certes, pendant une période exceptionnelle qui grosso modo s’est ouverte avec le premier conflit mondial et s’est refermée à la fin des Trente Glorieuses, l’écart du taux de croissance avec le rendement brut s’est resserré, et même l’inégalité s’est renversée avec le rendement net (voir graphiques), mais dans le scénario central retenu par Piketty, c-à-d. dans l’environnement actuel de politiques libérales et de dumping fiscal, avec une croissance moyenne à 1,5%, le hiatus entre r et g devrait retrouver au 21ème siècle son niveau du 19ème.

On peut naturellement se poser la question de savoir quelles pourraient être les variations de (r – g) en dehors de la période longue couverte par Piketty. C’est un problème théoriquement non résolu mais, avec des hypothèses simplificatrices, on peut aboutir à la «règle d’or» énoncée par Phelps en 1961, r = g, qui s’apparente à une stratégie de «saturation», c-à-d. d’accumulation du capital pour faire tomber son taux de rendement (voir 1.2) jusqu’à la limite inférieure g. La formule asymptotique β = s/g implique que r = g si et seulement si s = α, ce qui signifie concrètement que la totalité des revenus du capital doit être chaque année épargnée et ajoutée au stock de capital. Il faudrait peut-être, pour «saturer» le capital, accumuler un stock équivalent à dix-quinze années de revenu national ou davantage (estimation empirique), ce qui rend la «règle d’or» plutôt irréaliste, même si sa logique est cohérente avec celle des sections 1.1 et 1.2.

La force de divergence (r – g) est présentée par Piketty comme l’agent central de son schéma explicatif de la dynamique des inégalités. Il était déjà visible (voir 1.1) que l’accumulation du capital, c-à-d. la croissance du ratio β, fait que le capital privé croît plus vite que le revenu national. L’inégalité r > g , quant à elle, signifie que les patrimoines issus du passé se recapitalisent beaucoup plus vite que la croissance de l’économie, y compris en l’absence de tout revenu du travail (ce qu’on a appelé plus haut V). Concrètement, en prenant l’exemple de g = 1% et r = 5%, « il suffit d’épargner un cinquième des revenus du capital – et de consommer les quatre autres cinquièmes – pour qu’un capital hérité de la génération précédente progresse au même rythme que l’économie dans son ensemble. Si l’on épargne davantage (…), le patrimoine s’accroîtra plus vite que la moyenne de l’économie, et les inégalités patrimoniales auront tendance à s’élargir, tout cela sans qu’il soit nécessaire d’apporter le moindre revenu du travail. On voit donc, d’un strict point de vue logique, qu’il s’agit des conditions idéales pour que prospère une société d’héritiers, une société caractérisée à la fois par une très forte concentration patrimoniale et une grande pérennité dans le temps et à travers les générations de ces patrimoines élevés » (p.558). Il est à noter que l’inégalité r > g n’ayant rien à voir avec une imperfection de marché (au sens des économistes), elle ne se règlera pas avec des marchés toujours plus libres et concurrentiels.

En résumé : L’examen des séries statistiques sur de longues périodes révèle deux phénomènes qu’on peut qualifier de données expérimentales sur l’accumulation du capital et qui entraînent, en quelque sorte, une hausse tendancielle de la concentration des richesses :

-

La courbe en U de Piketty qui montre, après une dépression creusée par les guerres et la crise économique, le «retour du capital» à des niveaux d’accumulation considérables, comparables à ceux de la Belle Epoque

-

la divergence Piketty, une réalité historique qui n’est contrariée que lors de séquences singulières où l’écart (r – g) se resserre pour des raisons conjoncturelles (reconstruction après la guerre pour les pays développés, décollage et rattrapage pour les pays émergents).

Mais cette étude sérielle, aussi instructive soit-elle sur la dynamique de l’accumulation du capital, ne l’est pas encore suffisamment sur la dynamique des inégalités, qu’il va falloir maintenant analyser plus en profondeur.

2 – La concentration du capital et des revenus

Structurellement, dans n’importe quelle société, l’inégalité des revenus peut se décomposer en trois termes : l’inégalité de la propriété du capital et des revenus qui en sont issus ; l’inégalité des revenus du travail ; l’interpénétration de ces deux dimensions, l’un des facteurs de corrélation (au sens statistique) étant justement le coefficient β = C/R .

2.1 – La concentration patrimoniale : Europe vs Amérique

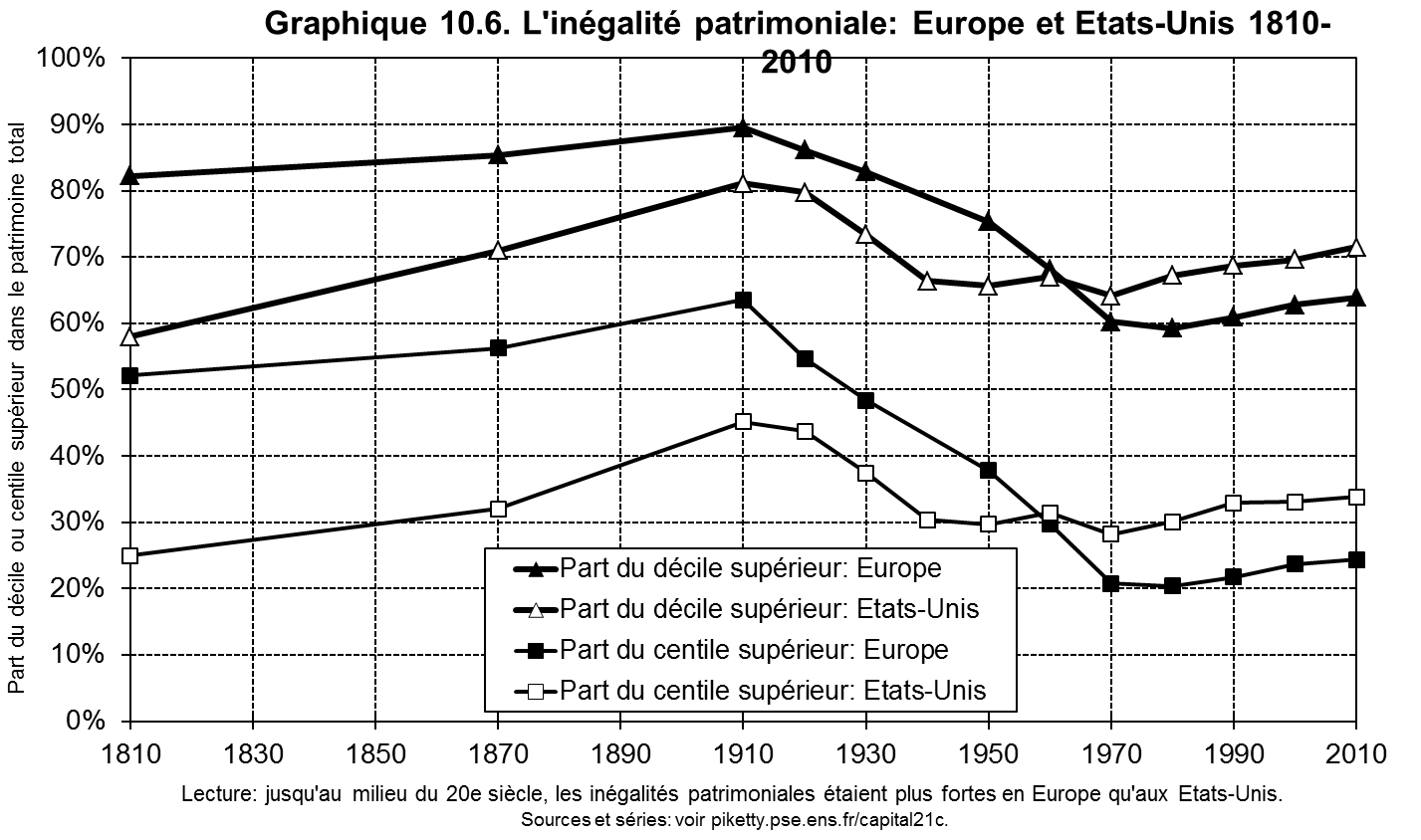

Après la mise en évidence du retour de l’accumulation du capital, il est naturel de commencer par examiner la concentration du capital. De façon générale, note Piketty, « dans toutes les sociétés connues, à toutes les époques, la moitié de la population la plus pauvre en patrimoine ne détient presque rien (généralement à peine 5% du patrimoine total), le décile [ou dixième] supérieur de la hiérarchie des patrimoines possède une nette majorité de ce qu’il y a à posséder (généralement plus de 60% du patrimoine total, et parfois jusqu’à 90%), et la population comprise entre ces deux groupes (soit par construction 40% de la population) détient une part comprise entre 5% et 35% du patrimoine total » (p.536). Le graphique 10.6 ci-dessous l’atteste, mais son examen détaillé est riche d’autres enseignements :

– après les pics extravagants de la Belle Epoque, les chocs des années 1914-1950 ont fait chuter les parts du décile et du centile supérieur, mais celles-ci commencent à remonter à partir du milieu de la décennie 70 vers des taux élevés, moindres en Europe continentale que dans les pays anglo-saxons

– contrairement aux idées reçues, l’inégalité patrimoniale était moins forte aux Etats-Unis qu’en Europe avant les années 1960 ; elle est devenue plus forte depuis. Sur le graphique, les deux courbes européenne et américaine évoluent à des niveaux différents, mais «parallèles», puis elles se croisent dans les années 1960 et leurs niveaux relatifs s’inversent. Explication historique : « En Europe, le 20ème siècle a conduit à une transformation complète de la société : les inégalités des fortunes, qui à la veille du premier conflit mondial étaient aussi fortes que sous l’Ancien Régime, se sont réduites à un niveau inconnu auparavant, à tel point que près de la moitié de la population a pu accéder à un minimum de patrimoine [émergence de la classe moyenne patrimoniale], et a pu pour la première fois posséder collectivement une part non négligeable du capital national [environ le tiers]. Cela explique, au moins en partie, le grand élan d’optimisme qui anime l’Europe pendant les Trente Glorieuses (on a l’impression d’avoir dépassé le capitalisme, les inégalités et la société de classes du passé), ainsi sans doute que les plus grandes difficultés à accepter depuis les années 1980 que cette irrésistible marche en avant vers le progrès social se soit enrayée. Aux Etats-Unis, les perceptions sont très différentes (…). Dans une certaine mesure, il existait déjà une classe moyenne – blanche – au début du 19ème siècle. Elle a été mise à mal pendant le Gilded Age [l’époque où se sont bâties les grandes fortunes industrielles et financières], puis a repris des couleurs au milieu du 20ème siècle, et elle est de nouveau mise à mal depuis les années 1970-80 (…) Aux Etats-Unis, le 20ème siècle n’est pas synonyme de grand bond en avant en matière de justice sociale. Les inégalités patrimoniales américaines sont en réalité plus fortes au début du 20ème siècle qu’elles ne l’étaient au début du 19ème » (p.557)

– la hausse tendancielle constatée sur les courbes nous ramènera-t-elle aux records de la Belle Epoque ? Actuellement, au début des années 2010, la part des 10% patrimoniaux les plus élevés se situe autour de 60% du patrimoine national. Mieux (ou pire), la part des 1% les plus riches, c-à-d. 45 millions d’adultes sur 4,5 milliards, s’élève à 50% du patrimoine total, autrement dit, chacun de ces 45 millions détient un patrimoine égal à 50 fois le patrimoine moyen. Alors que « la moitié la plus pauvre de la population ne possède presque rien : les 50% les plus pauvres en patrimoine possèdent toujours moins de 10% du patrimoine national, et généralement moins de 5% (…) Aux Etats-Unis, l’enquête la plus récente organisée par la Federal Reserve indique que le décile supérieur possède 72% du patrimoine américain, et la moitié inférieure tout juste 2%. Encore faut-il préciser que cette source, comme la plupart des enquêtes déclaratives, sous-estime les plus hautes fortunes » (p.404)

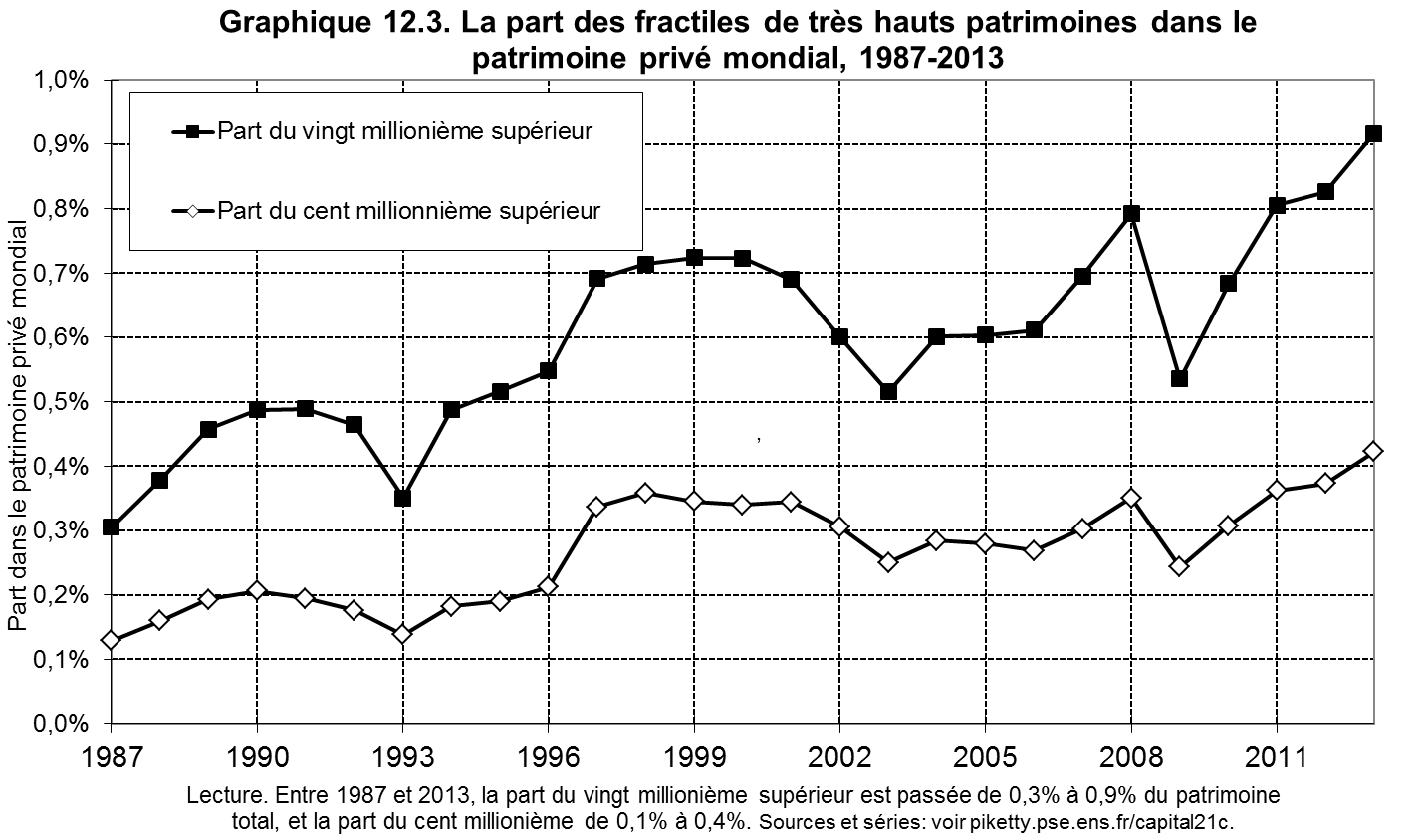

Disons justement un mot de ces (très) hautes fortunes, si hautes qu’elles en deviennent presque «invisibles». Les seules sources disponibles sont, d’une part les classements de fortunes du type Forbes, d’autre part des «rapports mondiaux sur la richesse» (Global Wealth Reports) publiés par certaines institutions financières internationales (banques, compagnies d’assurance…) Sans nier les incertitudes considérables entourant ces estimations, elles ont le mérite d’exister et de donner des ordres de grandeur. Pour compléter les données du graphique 10.6, on peut dire, avec toutes les précautions d’usage, que « les 0,1% les plus riches de la planète, soit environ 4,5 millions d’adultes sur 4,5 milliards, semblent détenir un patrimoine net moyen de l’ordre de 10 M d’euros, soit près de 200 fois le patrimoine moyen au niveau mondial, d’où une part dans le patrimoine total de près de 20% » (p.698).

En résumé : Quelle que soit la formule utilisée pour qualifier la concentration du capital: 1% de la population mondiale possède 50% du patrimoine mondial , ou Le patrimoine des 1 % les plus riches s'élève à 110 trillions de dollars, soit 65 fois le patrimoine total de la moitié la moins riche de la population mondiale, ou La moitié la moins riche de la population mondiale possède le même patrimoine que les 85 personnes les plus riches du monde, une seule réaction : la sidération. Mais il faut savoir que, pour la moitié de la population qui ne possède presque rien, « la notion même de patrimoine et de capital est relativement abstraite. [Pour elle], le patrimoine se réduit à quelques semaines de salaire d’avance – ou de retard – sur un compte-chèques, un vieux livret A dégarni, une voiture et quelques meubles. Cette réalité profonde – le patrimoine est tellement concentré qu’une bonne partie de la société ignore pratiquement son existence, et s’imagine parfois qu’il est possédé par des êtres irréels et des entités mystérieuses – rend d’autant plus indispensable l’étude méthodique du capital et de sa répartition » (p.407)

2.2 – L’inégalité des revenus :

Parmi les forces de divergence, on l’a vu, l’inégalité r > g , qui dynamise l’accumulation du capital, impose d’étudier non seulement l’inégalité des patrimoines, mais aussi celle des revenus. Depuis la décennie 1980 et la «révolution conservatrice» de Reagan - Thatcher, pratiquement tous les débats sur les inégalités tournent (pour ou contre) autour de la thèse du «ruissellement» (trickle down), qui interprète à sa façon la Théorie de la Justice de John Rawls (1971) pour soutenir en gros qu’un accroissement des inégalités n’a rien de repréhensible si l’effet dynamique produit par la concentration des richesses profite aussi in fine à toute la société, par le biais de la création de nouvelles entreprises, de nouvelles industries, de nouvelles richesses. En termes imagés, la richesse «ruisselle» du haut de la pyramide vers le bas. Les anglo-saxons préfèrent la métaphore plus majestueuse de la vague montante : Growth is a rising tide that lifts all boats (la croissance est une marée montante qui soulève tous les bateaux) . Or il convient de rappeler que ce n’est qu’une mouture néo-libérale de la théorie qui s’appuie sur la «courbe de Kuznets» (1955) pour prédire que les inégalités de revenus seront spontanément appelées à diminuer dans les phases avancées du développement capitaliste, quelles que soient les politiques suivies ou les caractéristiques du pays, puis à se stabiliser à un niveau acceptable. Kuznets se fondait sur un travail statistique approfondi, établissant les premières séries historiques sur la répartition des revenus aux Etats-Unis sur une période de trente-cinq ans (1913-1948), pour calculer l’évolution de la part des différents déciles et centiles supérieurs. Or que trouve-t-il ? Une forte baisse sur la période concernée, « supérieure à dix points de revenu national, ce qui est considérable, équivalent par exemple à la moitié de ce que reçoivent les 50% des Américains les plus pauvres » (p.33). Piketty note que son aîné était parfaitement conscient du caractère largement accidentel de cette compression des inégalités (guerres, crise économique, politique fiscale «conficatoire» de Roosevelt, avec un taux allant jusqu’à 94% pour les tranches supérieures), mais que pour des raisons idéologiques (détaillées pp.34-37), il a laissé accréditer la théorie dite de la «courbe de Kuznets» selon laquelle « au cours du processus d’industrialisation et de développement économique , les inégalités seraient partout appelées à suivre une «courbe en cloche», c-à-d. d’abord croissante puis décroissante ». Or suivant la même méthodologie que Kuznets, mais étendue à une échelle spatiale et temporelle beaucoup plus vaste, la «2ème courbe de Piketty» décrivant l’évolution de la part du décile supérieur révèle une réalité contraire (heuristiquement, on peut rapprocher les deux discussions, celle-ci et la précédente sur la baisse tendancielle du taux de profit) : aucun processus structurel de compression des inégalités n’est à l’œuvre, particulièrement pas dans le pays auto-proclamé de la «classe moyenne», qui est devenu au 21ème siècle le plus inégalitaire du monde.

« L’allure de la courbe est assez impressionnante, et il est naturel de se demander jusqu’où une telle évolution peut aller : par exemple, si les choses continuent au même rythme, la part du décile supérieur dépassera les 60% du revenu national d’ici à 2030 » (p.464).

A ce stade, il n’est pas inutile de donner au lecteur une idée concrète de l’ordre de grandeur des revenus moyen (pour avoir le patrimoine moyen, il suffit de multiplier par le coefficient β) et médian. Au début des années 2010, le revenu moyen dans les pays développés se situe autour de 2500 E mensuels, et le revenu médian (c-à-d. le revenu au-dessous duquel se trouve la moitié de la population) à 20%-30% en dessous, c-à-d. de l’ordre de 1800 E. Pour visualiser les inégalités, le second est beaucoup plus significatif que le premier, qui est plutôt trompeur : imaginons que l’un d’entre nous voyage un jour dans le même avion que Bill Gates ; «en moyenne», son revenu serait alors multiplié au moins par un million ! En parcourant l’échelle dans les deux sens, notons que l’Eurostat définit le seuil de pauvreté comme étant égal à 60% du revenu médian ; en France, l’INSEE définit la tranche des hauts revenus comme étant le décile supérieur utilisé par Piketty, où l’on entre à partir d’environ le double du revenu médian, un niveau somme toute pas extravagant. Mais – remplaçant la loupe par le microscope – c’est l’intérieur même du dernier décile qu’il faut disséquer, tant il est vrai que « l’on n’approche pas de la véritable richesse en gravissant un à un les degrés réguliers d’une échelle, car tout en haut, c’est la continuité de l’échelle qui est rompue » ([P], p.29). Dans ses tableaux et graphiques, Piketty décompose le décile supérieur en trois groupes : les 5% les plus bas, puis les 4% suivants, et enfin le 1% restant, ou centile supérieur (qui correspond aux Etats-Unis, en 2010, à un revenu moyen par foyer fiscal supérieur à 1,5 M $). A cette aune, on interprète mieux l’ampleur considérable du transfert de revenu national américain – de l’ordre de 15 points de revenu national – qui a eu lieu entre les 90% les plus pauvres et les 10% les plus riches depuis les années 1970. Concrètement, si l’on cumule la croissance totale de l’économie américaine au cours des trente années précédant la crise des subprimes, c-à-d. de 1977 à 2007, on constate que les 10% les plus riches ont absorbé 75% de cette croissance ; les 5% les moins riches des plus riches, de 5 à 6% ; les 4% suivants, près de 16% ; enfin, à lui seul, le 1% du top s’est approprié près de 60% ; ce qui a laissé environ un taux de croissance du revenu moyen de moins de 0,5% par an aux 90% restants de la population (p.469). On peut dire comme Serge Halimi (Le Monde Diplomatique) que, oui, la marée monte, mais avant tout pour les yachts et autres bateaux de plaisance.

Police

guard the bull statue as protesters affiliated with

Occupy Wall

Street march nearby on November 17, 2011 in New York.

Photograph:

Getty Images.

L’avènement du centile supérieur est naturellement un phénomène mondial qui, « même s’il peut sembler un peu abstrait de prime abord, peut permettre de mettre au jour des évolutions spectaculaires des inégalités et des réalités frappantes, et par là même peut constituer une grille de lecture utile de la société, dans le cadre de mobilisations sociales et politiques de grande ampleur [comme Occupy Wall Street, voir photo], fondées sur des slogans a priori inattendus (« We are the 99% »), mais qui finalement ne sont pas sans rappeler - dans l’esprit - le fameux pamphlet de l’abbé Sieyès publié en janvier 1789 : “ Qu’est-ce que le tiers état ? Tout. Qu’a-t-il été jusqu’à présent dans l’ordre politique ? Rien. Que demande-t-il ? A y devenir quelque chose” » (p.399).

L’analyse fine du décile supérieur donne des enseignements instructifs sur le partage travail-capital, dans la mesure où elle révèle « deux mondes très différents, avec d’une part les 9%, où dominent toujours nettement les revenus du travail, et d’autre part les 1%, où les revenus du capital prennent progressivement le dessus. Les transitions se font toujours graduellement, et toutes les frontières sont poreuses, mais les différences sont claires et systématiques (…) Un partage de type 80%-20% entre travail et capital semble de fait relativement représentatif de la structure des revenus du groupe des 9% (…) A l’inverse, au sein des 1%, ce sont les revenus du travail qui deviennent progressivement des revenus d’appoint, alors que les revenus du capital se transforment progressivement en revenu principal » (p.442).

Comme pour les patrimoines, disons quelques mots sur le millime (= 0,1%) supérieur des revenus, où les hausses ont été les plus fortes. Par exemple, en France et au Japon, la part du millime supérieur a quasiment doublé au cours des dernières décennies, passant de 1,5% à 2,5%. Mais elle a explosé aux Etats-Unis, passant de 2% à 10% sur la même période ! Afin que les ordres de grandeur soient bien clairs pour tous, rappelons qu’une part de 2% (respectivement 10%) du revenu national pour 0,1% de la population signifie par définition que chacun au sein de ce groupe dispose en moyenne d’un revenu 20 fois (respectivement 100 fois) plus élevé que le revenu moyen. Pour rendre les chiffres encore plus parlants, disons qu’en France, un membre du club des 0,1% gagnerait environ 50 fois le smic, ou encore que son revenu annuel dépasserait une vie de labeur d’un smicard. Le même calcul appliqué aux Etats-Unis, où le salaire minimum fédéral vaut à peu près le tiers du smic français, aboutirait au labeur d’une bonne douzaine de générations de smicards américains, de père en fils.

En résumé : Même si elle est moins forte que celle des patrimoines, l’inégalité des revenus, et en particulier le «décrochage» des fractiles les plus élevés, constitue potentiellement un puissant mécanisme qui vient se conjuguer au hiatus (r – g) pour pousser à la divergence de la répartition des richesses. On peut légitimement s’interroger sur la pérennité d’une société et d’une économie soumises à de telles forces de sécession.

Javier Jaén : “ Divergence “

3 - Inégalité, méritocratie, oligarchie

«Liberté, égalité, fraternité», c’est la devise de la République, mais de ces trois valeurs, à l’heure actuelle, c’est l’égalité (y compris l’égalité des droits) qui semble la moins bien partagée. Y aurait-il une logique de l’égalité et des droits qui nous permette d’affirmer cela ? L’article premier de la Déclaration des droits de l’homme et du citoyen de 1789 énonce que « les hommes naissent et demeurent libres et égaux en droits » et apporte immédiatement la précision suivante (citée en exergue du livre de Piketty) : « Les distinctions sociales ne peuvent être fondées que sur l’utilité commune». Encore faut-il définir «l’utilité commune». Les rédacteurs de 1789 visaient avant tout l’abolition des ordres et privilèges de l’Ancien Régime, mais on peut interpréter leurs intentions en un sens plus large, qui serait « d’étendre autant qu’il est possible les droits fondamentaux et les avantages matériels accessibles à tous, tant que c’est dans l’intérêt de ceux qui ont le moins de droits et qui font face aux opportunités de vie les moins étendues » (p.768). Mais même ainsi, la question est loin d’être réglée. Par exemple, à une extrémité du spectre, le «principe de différence» introduit par John Rawls dans A Theory of Justice (pourtant alibi théorique du trickle down) énonce une conception voisine de la justice sociale. Mais à l’autre extrémité, méritocratie peut se confondre avec élitisme, comme le montre l’incroyable «ordre de mission» donné en 1872 à Sciences-Po par le fondateur de l’école, Emile Boutmy : « Contraintes de subir le droit du plus nombreux, les classes qui se nomment elles-mêmes les classes élevées ne peuvent conserver leur hégémonie politique qu’en invoquant le droit du plus capable; il faut que, derrière l’enceinte croulante de leurs prérogatives et de la tradition, le flot de la démocratie se heurte à un second rempart fait de mérites éclatants et utiles, de supériorité dont le prestige s’impose, de capacités dont on ne puisse pas se priver sans folie »; autrement dit, ce serait « par instinct de survie que les classes supérieures quittent l’oisiveté et inventent la méritocratie, faute de quoi le suffrage universel risque de les déposséder » (p.782). Sans s’embarquer ici dans un débat théorique déjà extrêment fourni sur les mutiples conceptions de la justice sociale (voir e.g. [AE, pp.70 et suivantes]), on s’en tiendra autant que possible à des arguments factuels pour contester les effets du «ruissellement et en réfuter la thèse en tous points.

3.1 – L’enjeu économique :

A la question-clé, dans le meilleur style néo-libéral : «L’égalité, combien de points de croissance en plus ?», on peut répondre par la question inverse, tout aussi pertinente : «L’inégalité, combien de points de croissance en moins ?»

- Notons d’abord, sur le graphique I.1, les deux pics absolus correspondant à 1928 et 2007, c-à-d. exactement à la veille de la Grande Dépression de 1929 et de la crise des subprimes de 2008. Il est difficile de ne pas se demander si la hausse des inégalités n’a pas participé (sans bien sûr être la seule cause) au déclenchement de ces crises. En tout cas, « il ne fait aucun doute que la hausse des inégalités a contribué à fragiliser le système financier américain. [Elle] a eu pour conséquence une quasi-stagnation du pouvoir d’achat des classes populaires et moyennes aux Etats-Unis, ce qui n’a pu qu’accroître la tendance à un endettement croissant des ménages modestes; d’autant plus que dans le même temps des crédits de plus en plus faciles et dérégulés leur étaient proposés par des banques et intermédiaires financiers peu scrupuleux, et désireux de trouver de bons rendements pour l’énorme épargne financière injectée dans le système par les catégories aisées » (p.469).

Quoi qu’il en soit, la Grande Récession de 2008, comme on l’appelle maintenant, a certainement aggravé les inégalités : les banques qui ont provoqué la crise financière globale ont reçu des milliards d’aide, et leurs victimes des miettes ; les banques se sont largement rétablies après deux, trois ans (voir la remontée de la courbe sur le graphique I.1), leurs vitimes ont été expulsées et ont tout perdu.

- Dans la rubrique “The Great Divide” qu’il tient dans le New York Times, le prix Nobel Joseph Stiglitz signale «les histoires poignantes et les frustrations de ces jeunes gens qui cherchent à intégrer une classe moyenne qui rétrécit. Des frais d’étude en hausse et des revenus en baisse ont engendré des dettes toujours plus pesantes. Ceux qui détiennent seulement un diplôme de high school ont vu leurs revenus baisser de 13% en 35 ans » (voir [St]). Ces anecdotes sont confirmées par des chercheurs comme Goldin et Katz, qui ont « comparé de façon systématique les deux évolutions entre 1890 et 2005 : d’une part, l’écart de salaires entre les diplômés de l’université et ceux qui se sont arrêtés en fin de lycée; d’autre part, le rythme de croissance du nombre de diplômés de l’université. La conclusion est sans appel : les deux courbes suivent des évolutions inverses l’une de l’autre. En particulier, l’écart salarial, qui diminuait assez régulièrement jusqu’aux années 1970, a subitement commencé à s’élargir à partir des années 1980 [les années Reagan], précisément au moment où pour la première fois le nombre de diplômés de l’université s’est mis à stagner, ou tout du moins à croître beaucoup moins vite que par le passé. Pour les deux chercheurs, aucun doute n’est permis : l’accroissement des inégalités salariales s’explique par le fait que les Etats-Unis n’ont pas suffisamment investi dans l’enseignement supérieur, ou plus précisément ont laissé une grande partie de la population en dehors de l’effort de formation, en particulier du fait de droits d’inscription excessifs à la charge des familles » (p.485). L’inégalité a atteint un degré tel que l’appartenance d’une famille à tel fractile de l’échelle des revenus est devenue un prédicteur fiable de l’accès ou non de ses enfants à l’université. Or n’a-t-on pas vu plus haut (section 1-2) que l’un des déterminants cruciaux de la croissance, c’est justement l’investissement dans l’éducation et la formation ?

– Dans sa rubrique, Stiglitz dénonce aussi l’enrichissement des professionnels de la santé (industrie pharmaceutique, médecins, assureurs) alors même que l’aide médicale aux nécessiteux (Medicaid) est réduite et que l’Obamacare, déjà vidé en partie de sa substance, s’enlise dans des obstructions diverses. « De fait, si l’on ajoute le coût des assurances privées, le système américain est de très loin le plus cher du monde (près de 20% du revenu national contre 10 à 12% en Europe), alors même qu’une part importante de la population n’est pas couverte et que les indicateurs sanitaires sont plutôt moins bons qu’en Europe » (p.762). Combien de points perdus par une économie qui se veut compétitive ?

– L’effet pervers de la «divergence Piketty», on l’a dit, est que les patrimoines issus du passé se recapitalisent plus vite que le rythme de progression de la production et des salaires; si l’on ajoute à ce mécanisme l’inégalité du rendement en fonction de la taille du capital initial, on peut craindre que « le passé dévore l’avenir » (p.942), c-à-d., dans le cadre de la présente discussion, qu’une société d’entrepreneurs se transforme progressivement et inéluctablement en une société de rentiers (au sens du 19ème siècle) et d’héritiers. «Prenons un exemple particulièrement clair, tout en haut de la hiérarchie mondiale du capital. Entre 1990 et 2010, la fortune de Bill Gates – fondateur de Microsoft, leader mondial des systèmes d’exploitation informatique, incarnation de la fortune entrepreneuriale, numéro un du classement de Forbes – est passée de 4 milliards de dollars à 50 milliards de dollars. Dans le même temps, celle de Liliane Bettencourt – héritière de l’Oréal, leader mondial des cosmétiques fondé par son père Eugène Schueller, inventeur génial en 1907 de teintures pour cheveux promises à un grand avenir – est passée de 2 milliards $ à 25 milliards $, toujours selon Forbes. Dans les deux cas, cela correspond à une progression annuelle moyenne de plus de 13% par an, soit un rendement réel de 10%-11% par an, si l’on retire l’inflation. Autrement dit, Liliane Bettencourt n’a jamais travaillé, mais cela n’a pas empêché sa fortune de progresser exactement aussi vite que celle de Bill Gates l’inventeur, dont le patrimoine continue d’ailleurs de croître tout aussi rapidement depuis qu’il a cessé ses activités professionnelles (…) On peut également noter que Steve Jobs, qui plus encore que Bill Gates incarne dans l’imaginaire collectif le symbole de l’entrepreneur sympathique et de la fortune méritée, ne possédait au sommet de sa gloire et des cours boursiers de sa société Apple, qu’à peine 8 milliards $, soit six fois moins que le fondateur de Microsoft (pourtant moins inventif, d’après de nombreux observateurs), et trois fois moins que Liliane Bettencourt [connue surtout pour ses cadeaux inconsidérés à des courtisans et profiteurs, si l’on en croit les révélations de «l’affaire Bettencourt»] » (p.703). Le gouverneur de la Banque d’Angleterre, Mervyn King, qui justifie la richesse des riches par la chance, le niveau d’éducation élevé et le talent, n’a manifestement pas lu le livre de Piketty jusqu’au bout. On se demande même ce que ce grand argentier pourrait comprendre à la notion de «dette sociale» exposée par le philosophe du 19ème siècle Léon Bourgeois. La dette sociale, c’est l’immense outillage matériel et intellectuel où peut (doit) puiser chaque individu qui vit au sein d’une société : l’agriculture qui le nourrit, les bâtiments qui l’abritent, l’école qui l’instruit, la médecine qui le soigne, la connaissance scientifique et philosophique qui l’élève au-dessus de l’état de nature. Ce n’est pas de la théorie, c’est la réalité même de l’apprentissage et du progrès. Dès sa naissance, l’individu social monte sans s’en apercevoir sur les épaules des géants qui l’ont précédé, pour paraphraser la formule célèbre de Newton. Passant de l’individu à l’entreprise, on remarque pareillement que le développement économique, même du point de vue libéral, ne se fait pas ex nihilo, mais en s’appuyant sur les infrastructures sociales d’un Etat-nation, qui fournissent le capital humain (éducation, santé publique) et les institutions (marché organisé, Etat de droit), deux apports sans lesquels le capital ne serait que de l’argent qui dort. On se demande ce qu’auraient pu produire les «talents» vantés par Kings dans un trou perdu dépourvu de ces infrastructures et institutions, disons la Laponie. En résumé, aucun individu vivant au sein d’une société, aucune entreprise se développant dans cette société ne peuvent se prétendre déliés de toutes les interactions humaines. Or c’est une telle déliaison de la solidarité qui est implicitement à l’œuvre dans le culte néo-libéral de la performance et de la réussite.

– L’impôt constitue un problème concomitant à la rente et à l’héritage. Dans la logique du «ruissellement», la redistribution serait naturellement assurée par le jeu de la consommation et de l’investissement des particuliers, et donc les bénéficiaires de hauts revenus n’accapareraient pas de moyens au détriment des faibles revenus, ils ne feraient que les répartir sans intervention de l’Etat. Dans cette perspective, les prélèvements fiscaux (y compris pour les plus aisés) pourraient donc être diminués sans qu'il y ait un effet réel sur la redistribution des richesses vers le reste de la population. Il existe même des modèles théoriques abscons censés «démontrer» que les plus riches doivent être taxés à un taux nul, voire subventionnés, et dont Piketty donne un bref florilège dans ses annexes mis en ligne. Mais la réalité, pour reprendre l’expression de Stiglitz, c’est que le prétendu «ruissellement» s’évapore au soleil des îles Caïmans et autres paradis fiscaux. On se convainc aisément de l’ampleur du phénomène en constatant que la balance mondiale des actifs et des passifs est systématiquement déséquilibrée, à croire que la Terre est en moyenne détenue par la planète Mars, ironise Piketty. Il donne l’exemple de la crise chypriote de 2013, où « les autorités européennes comme le FMI ne savaient en réalité presque rien sur l’identité des détenteurs d’actifs financiers dans l’île, et surtout sur le montant précis des fortunes individuelles en question, ce qui les a conduits à mettre en place des solutions grossières et inefficientes (…) Prétendre piloter efficacement une crise financière mondiale dans le cadre d’un tel brouillard statistique n’est pas très sérieux » (p.842). Combien de points égarés dans ces paradis fiscaux dont Nicolas Sarkozy nous assurait martialement, en 2008, qu’ils étaient «finis» ? L’un des co-auteurs de Piketty, G. Zucman, évalue le montant total des avoirs financiers dissimulés dans les paradis fiscaux entre 4600 et 6400 milliards E, ce qui engendrerait un manque à gagner de quelque 130 milliards E à l’échelle mondiale. Pour l’Union européenne, la Commission avance le chiffre de 1000 milliards E de pertes de recettes liées à l’évasion fiscale, à la corruption et au blanchiment.

3.2 – L’enjeu démocratique :

L’enjeu fiscal n’est qu’une des facettes de l’enjeu démocratique. Comme l’égalité proclamée des droits du citoyen est contredite par l’inégalité bien réelle des conditions de vie, l’acceptation du «contrat social» passe obligatoirement par un consensus sur quelques principes universels. Tout relâchement de ces principes entraîne un relâchement du contrat social, et donc un affaissement démocratique qui retentit sur le comportement des citoyens et le fonctionnement des institutions.

Prenons comme exemple le principe de méritocratie. Depuis Tocqueville, « la démocratie ne désigne pas seulement un régime politique mais, plus profondément, un état de la société dans lequel ses membres se considèrent d’égale condition. Il s’agit d’un idéal dont la réalisation passe par un objectif de justice sociale » ([AE], p.70). Même si l’idée méritocratique ne sert parfois qu’à justifier la pérennité d’inégalités existantes (voir plus haut Emile Boutmy), il n’en reste pas moins que « nos sociétés démocratiques s’appuient sur une vision méritocratique du monde, ou tout du moins sur un espoir méritocratique, c’est-à-dire une croyance en une société où les inégalités seraient davantage fondées sur le mérite et le travail que sur la filiation et la rente » (p.671). Ce qui s’oppose évidemment à la société de rentiers et d’héritiers qui perdurait au 19ème siècle, ou qui revient à l’aube du 21ème, résumée parfaitement par le fameux discours de Vautrin à Rastignac dans Le Père Goriot : en substance, le premier explique au second que « la réussite sociale par les études, le mérite et le travail est une illusion. Il lui dresse un tableau circonstancié des différentes carrières possibles s’il poursuit ses études, par exemple dans le droit ou la médecine, domaines par excellence où règne en principe une logique de compétence professionnelle, et non de fortune héritée. En particulier, il lui indique très précisément les niveaux de revenus annuels auxquels il peut ainsi espérer accéder » (p.378). La conclusion est sans appel : même s’il pouvait réussir la plus brillante et la plus fulgurante carrière – ce qui exigerait bien des compromissions – la meilleure stratégie d’ascension sociale consisterait quand même pour le jeune Rastignac à mettre la main sur une riche héritière. Piketty note que le plus effrayant, dans le discours de Vautrin, c’est l’exactitude des chiffres et du tableau social qu’il dessine du 19ème siècle ; et qui s’applique au 21ème également, à condition d’inclure, à côté des héritiers, les membres du centile supérieur des revenus. La profession de foi de Vautrin, dans un monde profondément miné par l’argent, rencontre un écho troublant à notre époque : « Puisque l’inégalité sociale dans son ensemble est immorale, injustifiée, pourquoi ne pas aller jusqu’au bout de l’immoralité, en s’appropriant un capital par tous les moyens ? » (p.381). On n’expliquerait pas autrement le cynisme a-moral de tous ces traders ou golden boys qui ont défrayé la chronique, que ce soit dans les films de Scorcese ou d’Oliver Stone, ou dans la réalité de Wall Street. Certains spéculateurs qui ont touché le jackpot n’hésitent même plus à libérer leur langage, quand ils traitent de «fasciste» ou «nazie» toute critique à l’encontre du 1% supérieur, ou quand ils comparent toute tentative de taxer les revenus financiers à l’invasion de la Pologne par Hitler (cités dans [St]). A l’instar des seigneurs d’autrefois, les super- riches d’aujourd’hui en viennent à considérer leurs privilèges comme des droits naturels, et n’hésitent pas, quand on les leur conteste, à franchir les frontières avec leur capital – on pense à l’exemple grotesque de tel exilé fiscal français recevant la nationalité russe des mains de Poutine.

D’après Piketty, la sécession politique des patrimoines les plus importants, qui a déjà commencé, est d'autant plus difficile à combattre qu’elle tend à effacer la notion même de nationalité, et donc demande, pour l’arrêter, un haut degré de coordination internationale entre des pays ordinairement habitués à se concurrencer (p.743). Mais la sécession patrimoniale peut cacher le danger – beaucoup plus grand pour la démocratie – d’une divergence de type oligarchique, c-à-d. « d’un processus où les pays riches seraient possédés par leurs milliardaires, ou plus généralement où l’ensemble des pays – y compris bien sûr la Chine et les pays pétroliers – serait de plus en plus massivement détenu par les milliardaires et autres multimillionnaires de la planète » (p.741). Politique-fiction ? Il faut se rendre compte que certains patrimoines parmi les plus élevés (voir graphique) sont déjà équivalents au revenu d’un petit pays, mais surtout que le millime (0,1%) supérieur représente une population de 4,5 millions d’individus (500 000 personnes adultes en France, 2,6 M aux Etats-Unis), « suffisamment significative théoriquement pour structurer le paysage social et l’ordre politique et économique dans son ensemble » (p.398).

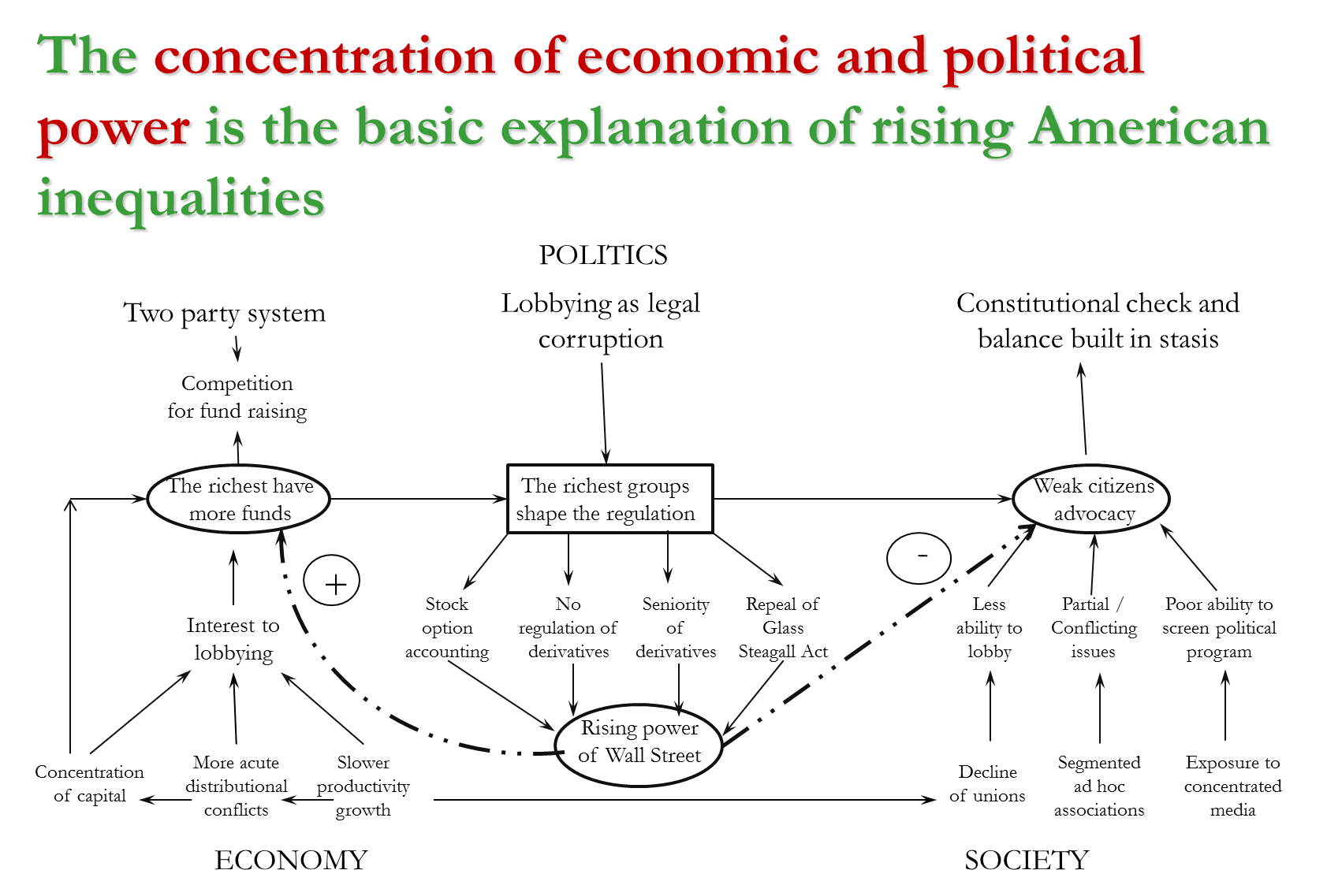

Or, si l’on en croit Wikipedia, une oligarchie (du grec ancien oligarkhía, dérivé de olígos, petit, peu nombreux, et árkhô, commander) est une forme de gouvernement où le pouvoir est réservé à un petit groupe de personnes qui forment une classe dominante, qu'il s 'agisse des meilleurs (aristocratie, au sens étymologique), des scientifiques et techniciens (technocratie), des Anciens (gérontocratie), des plus riches (ploutocratie), etc. En mettant de côté l’oligarchie institutionnelle (comme la 1ère République française, soumise au régime censitaire), intéressons-nous uniquement à l’oligarchie de fait, c-à-d. à des régimes (même démocratiques) où le pouvoir décisionnel est détenu en réalité par une élite restreinte de dirigeants politiques, de grands chefs d'entreprises, d'acteurs financiers, de journalistes influents, etc. qui constituent une caste dont les membres délibèrent entre eux de décisions qui s'appliquent à l'ensemble de la population, alors qu'elles ont pour finalité prioritaire de servir leurs intérêts personnels. Les oligarques gouvernent de fait, grâce à une collusion entre les représentants politiques et les élites économiques ou financières, afin de satisfaire leurs intérêts convergents, au détriment du bien commun (d’après Hervé Kempf). Le principal moyen d’action des oligarques, tel qu’il vient d’être décrit, correspond exactement au fonctionnement des lobbies dans les démocraties occidentales, surtout aux Etats-Unis, où ils manipulent littéralement la vie politique, en particulier au niveau local. On peut penser à la très puissante National Rifle Association, qui a toujours réussi à faire capoter toute tentative fédérale de limiter la vente et le port des armes à feu, et ce en dépit de toutes les tueries dans les lieux publics, les écoles, les universités… Egalement, bien sûr, aux lobbies bancaires : ceux des banques américaines, qui ont permis à Wall Street de l’emporter sur Main Street après la crise de 2008 ; mais aussi ceux des banques européennes, dont Le Monde (01/07/14) vient de révéler l’intervention dans les négociations «Tafta» (accord commercial transatlantique) en cours, dans le but d’alléger la pression qu’exercent les régulateurs américains sur leurs activités aux Etats-Unis (loi «Fatca»). Pour avoir une idée moins impressionniste et plus globale des mécanismes d’action oligarchique, voir ci-dessous un tableau synoptique établi par Robert Boyer ([B], p.13) .

3.3 – Réguler le capital :

Certains commentateurs (comme Allègre et Timbeau) ont cru déceler un pessimisme foncier chez Piketty « quand il décrit une société de rentiers capturant les fondements de la démocratie, détournant à leur avantage les lois et les administrations, accumulant tout ce qui peut être accumulé et nous acculant à l’explosion sociale » ([AE], p.66). Comme pour réfuter d’avance de telles accusations, l’auteur consacre la quatrième et dernière partie de son livre à un certain nombre de propositions pour réguler le capital au 21ème siècle. Sans trop savoir s’il y croit lui-même, on se concentrera sur son projet-phare d’un impôt progressif sur le capital à l’échelle mondiale pour préserver les sociétés démocratiques de la dissidence des super-riches (c’est la proposition qui lui a valu les attaques les plus virulentes).

Bien

que

partisan résolu d’un impôt progressif sur le revenu, Piketty ne

milite pas pour un relèvement du taux marginal supérieur. En France

par exemple, l’impôt sur le revenu n’a été instauré qu’en

juillet 1914, évidemment pour soutenir l’effort de guerre, mais le

taux supérieur plafonnait à 2% ; il progresse considérablement

après la guerre, passant de 50 % en 1920 à 72 % en

1925 ;

des années 1940 aux années 1980, il navigue autour de 50% (contre

70 % en Allemagne). Notons que sous la présidence Hollande, le

projet d’un taux à 75% a été jugé «confiscatoire» par le

Conseil Constitutionnel. Par comparaison, aux EU, on passe de

8 %

avant la guerre 14-18 à 77 % après la guerre. A la veille de

la crise d’octobre 1929, le taux supérieur est ramené à 25 %

par le président Hoover. En 1933, Roosevelt le fait passer à

63 %

dès la première année de sa présidence, puis le fait augmenter

constamment, jusqu’à 94 % en 1944. Le taux supérieur se

maintient à 90 % jusqu’au milieu des années 1960 ;

jusqu’aux années 1970, constamment au-dessus de 80%. A noter que

le candidat démocrate McGovern, en 1972, propose dans sa campagne

présidentielle de porter à 100 % le taux

supérieur, mais

Nixon remporte l’élection, et le taux baisse progressivement à

70 % jusqu’au début des années 1980, où Reagan le ramène à

60 %. Fin des années 1980, il tombe à 40 %, puis sous

G.W. Bush à 35%. Quelques enseignements à tirer de ce bref

récapitulatif :